สารบัญ

Yield Curves คือ

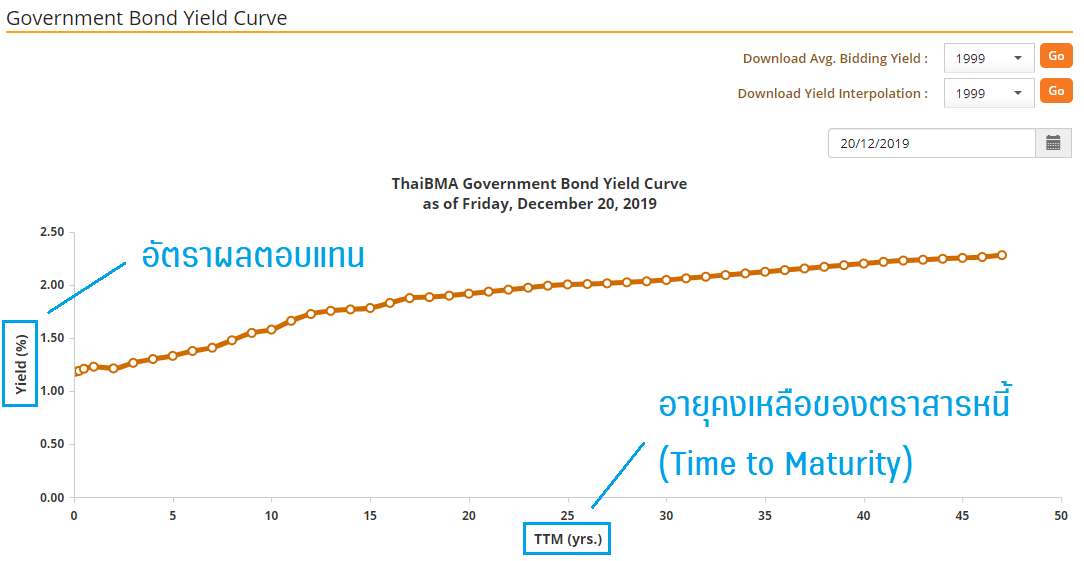

เส้นผลตอบแทน หรือ Yield Curve คือ เส้นที่แสดงถึงความสัมพันธ์ระหว่างอัตราผลตอบแทน กับ อายุคงเหลือของตราสารหนี้

ตราสารหนี้ (Bond) ปกติที่ใช้ดูกันคือ พันธบัตรรัฐบาล มักใช้เป็น Benchmark ในการเปรียบเทียบ แต่การดู Yield Curve จริงๆแล้วสามารถดูได้ทั้งพวกหุ้นกู้ (ออกโดยบริษัทเอกชน) ได้อีกด้วย

ในการวิเคราะห์ Yield Curve จะช่วยให้นักลงทุนสามารถคาดการณ์การเคลื่อนไหวของตลาดตราสารหนี้ว่าจะไปในทิศทางใด สามารถบ่งชี้ถึงภาวะเศรษฐกิจโดยรวมได้เป็นอย่างดี รวมทั้งมีความสัมพันธ์กับตลาดหุ้น และทองคำ

ที่มาของ Yield Curves

ในแต่ละวัน ทางกระทรวงการคลังสหรัฐ (www.treasury.gov) จะรายงานอัตราผลตอบแทนของพันธบัตรรัฐบาลในแต่ละรุ่นที่มีอายุครบกำหนดแตกต่างกันออกไป ตั้งแต่รุ่นอายุ 1 เดือน จนถึง 30 ปี

ตารางด้านล่าง แสดงถึงอัตราผลตอบแทนของพันธบัตรสหรัฐ ในช่วงต้นเดือน ธ.ค. 2019

อัตราผลตอบแทนที่แสดงเป็น ต่อปี ตัวอย่างถ้าลงทุนในพันธบัตรอายุครบกำหนด 1 เดือน ที่มีอัตราผลตอบแทนอยู่ที่ 1.60% ต่อปี เมื่อครบกำหนด เราก็จะได้รับอัตราดอกเบี้ย เท่ากับ 1.60%/12 = 0.13% เป็นต้น

ซึ่งข้อมูลเหล่านี้ เมื่อเรานำมันมา Plot ลงบนกราฟ โดยให้ แกน Y (แนวตั้ง) คือ อัตราผลตอบแทน ส่วน แกน X (แนวนอน) คือ อายุคงเหลือของตราสารหนี้ (เรียงกันจากน้อยไปมาก)

*** (ไม่เหมือนการ Plot กราฟของราคาทั่วไปที่แกน X มักเป็นวันที่ แต่ Yield Curve แกน X จะเป็นอายุคงเหลือของตราสารหนี้ในแต่ละรุ่น) ***

อย่างของประเทศไทย สามารถเข้าไปดู Yield Curve ได้ที่ เว็บไซต์ของสมาคมตราหนี้แห่งประเทศไทย

>>> http://www.thaibma.or.th/EN/Market/YieldCurve/Government.aspx

การตีความหมาย

ปกติทั่วไป Yield curve จะสะท้อนให้เห็นว่านักลงทุนรับความเสี่ยงเมื่อเทียบกับผลตอบแทนได้ขนาดไหน ในสถานการณ์ปกติ การลงทุนพันธบัตรที่มีอายุครบกำหนดที่ระยะยาว จะได้อัตราผลตอบแทนที่สูงกว่า พันธบัตรที่อายุครบกำหนดระยะสั้น (เหมือนกับเราให้รัฐบาลกู้นาน เราก็ต้องได้ผลตอบแทนที่มากกว่าคนที่ให้กู้ไม่นาน)

แต่ในบางสภาวะของสภาพเศรษฐกิจ รูปแบบ Yield curve อาจไม่ปกติ (ปกติต้องเฉียงขึ้น) ซึ่งสิ่งนี้ทำให้สะท้อน หรือเป็นสัญญาณอะไรบางอย่างได้เป็นอย่างดี

รูปแบบ Yield Curve

หลักๆ เราจะเจอรูปแบบ Yield Curve อยู่ 3 รูปแบบ คือ

1. Normal curve : อัตราผลตอบแทนของพันธบัตรระยะสั้น น้อยกว่า อัตราผลตอบแทนของพันธบัตรระยะยาว

2. Inverted curve : อัตราผลตอบแทนของพันธบัตรระยะสั้น มากกว่า อัตราผลตอบแทนของพันธบัตรระยะยาว

3. Flat curve : อัตราผลตอบแทนของพันธบัตรระยะสั้น เท่ากับ อัตราผลตอบแทนของพันธบัตรระยะยาว

Normal Yield Curve

รูปแบบที่อัตราผลตอบแทนของพันธบัตรระยะสั้น น้อยกว่า อัตราผลตอบแทนของพันธบัตรระยะยาว โดยเส้นของ Yield cruve จะค่อยๆ สูงขึ้นไปเรื่อยๆ (เฉียงขึ้น : Upward sloping) ตามอายุของพันธบัตร

โดยแสดงถึง นักลงทุนคิดว่า ในการลงทุนพันธบัตรระยะสั้น มีความเสี่ยงน้อยกว่า จึงได้รับผลตอบแทนน้อยกว่า (ให้เงินกู้รัฐบาลสั้น เช่น 1 เดือน – 1 ปี) ส่วน การลงทุนพันธบัตรระยะยาว มีความเสี่ยงมากกว่า จึงต้องได้รับผลตอบแทนที่มากกว่า (ให้เงินกู้รัฐบาลนาน เช่น 10 ปีขึ้นไป) ซึ่งนักลงทุนเสียโอกาสการใช้เงินตรงนั้นไป และโอกาสการผิดนัดชำระหนี้ที่สูง จึงต้องได้รับการชดเชยด้วยผลตอบแทนที่สูงขึ้น

Normal Yield Curve มักจะเรียกกันอีกอย่างนึงในชื่อ Positive yield curve

ซึ่งรูปแบบ Normal yield curve เป็นรูปแบบที่เกิดขึ้นกับ สภาวะตลาดที่เป็นปกติทั่วไป แสดงถึงการเติบโตของเศรษฐกิจที่ปกติ

ตัวอย่างกราฟข้างต้น เป็น Yield curve ของสหรัฐ เมื่อวันที่ 12 March 2010 (เส้นสีแดงขวามือ) โดยเป็นช่วงที่เศรษฐกิจสหรัฐกำลังฟื้นตัวจาก Great Recession โดยความชันของเส้น Yield curve จะค่อนข้างชน ซึ่งมักจะพบบ่อยในช่วงการฟื้นตัวของเศรษฐกิจ สังเกตจากกราฟ S&P500 ทางขวามือ ได้แสดงให้เห็นถึงการฟื้นตัวขึ้นต่อเนื่อง

Inverted Yield Curve

ตรงกันข้ามกัน เป็นรูปแบบที่อัตราผลตอบแทนของพันธบัตรระยะสั้น มากกว่า อัตราผลตอบแทนของพันธบัตรระยะยาว (จริงๆแล้ว นับเทียบแค่บางช่วงของอายุพันธบัตร ที่มีเกิด Inverted ก็ถือเป็น Inverted yield curve)

เป็นสัญญาณที่ผิดปกติของภาวะเศรษฐกิจ มีสัญญาณว่า เศรษฐกิจเริ่มนิ่งไม่ไปไหน (ช่วงท้ายของรอบขาขึ้น) หรือมีโอกาสเกิด Recession ในอนาคตอันใกล้

เนื่องด้วยเพราะว่า เมื่อเศรษฐกิจโตเกินกว่าปกติ (เกินกว่าที่ควรเป็น) อัตราเงินเฟ้อสูง ทำให้ธนาคารต้องใช้นโยบายการเงินแบบเข้มงวด โดยปรับอัตราดอกเบี้ยนโยบายให้สูงขึ้น เพื่อรักษาเสถียรภาพ ส่งผลให้ อัตราผลตอบแทนของพันธบัตรรัฐบาลระยะสั้นปรับสูงขึ้น ประกอบกับ นักลงทุนมองว่าเศรษฐกิจเป็นขาขึ้นรอบสุดท้าย คาดการณ์ต่อได้ว่าธนาคารกลางจะลดดอกเบี้ยลงในอนาคตเพื่อกระตุ้นเศรษฐกิจ จึงย้ายการลงทุนไปในสินทรัพย์ที่ปลอดภัย เช่นพันธบัตรระยะยาว เพื่อล๊อคผลตอบแทนสูงไว้ในยามที่ธนาคารกลางลดอัตราดอกเบี้ย จึงกดดันให้ผลตอบแทนของพันธบัตรระยะยาวลดลง จนทำให้เกิด Inverted yield curve

ปกติไม่ค่อยเกิด Inverted yield curve เท่าไหร่ แต่ถ้าเกิดขึ้น นักลงทุนต้องจับตาครับ

จากตัวอย่างกราฟข้างต้น ในสหรัฐเกิด Inverted yield curve เมื่อวันที่ 24 สิงหาคม 2000 ช่วงวิกฤติ dot-com กราฟทางขวามือ ดัชนี S&P500 แสดงให้เห็นถึงการปรับตัวลงต่อเนื่องของดัชนีที่รุนแรงในระหว่างการเกิด Inverted yield curve

ในทางปกติทั่วไปของ Inverted yield curve เราจะเทียบพันธบัตรอายุ 10 ปี กับ 2 ปี เป็นตัวแทนของพันธบัตรระยะสั้น และระยะยาว

ตัวอย่างกราฟอีกรูปแบบนึงของ Inverted yield curve โดยใช้อัตราพันธบัตรอายุ 10 ปี ลบด้วย อัตราพันธบัตรอายุ 2 ปี โดยวงกลมสีแดงแสดงถึงในช่วงการเกิด Inverted yield curve

รวมเหตุการณ์การเกิด Yield Curve Inversion

- พันธบัตรรัฐบาลสหรัฐอายุ 10 ปี มี Yield ต่ำกว่า ตัวอายุ 2 ปี

- เป็นสัญญาณบ่งชี้ถึงการเกิด Recession

- 5 ครั้งล่าสุดเมื่อเกิดเหตุการณ์นี้ นำไปสู่ Recession (ช่วงสี่เหลี่ยมสีเทา)

- ปี 2000 เกิด inverted yield curve หลังจากนั้นประมาณ 1 ปี ค่อยเกิด Recession

- ปี 2006 เกิด inverted yield curve หลังจากนั้นประมาณ 2 ปี ถึงค่อยเกิด Recession

- S&P 500 โดยจะปรับตัวขึ้นไปประมาณ 12% ใน 1 ปีแรกก่อน เมื่อเกิด inverted yield curve (ในอดีต)

#CNBC

Flat Yield Curve

รูปแบบที่อัตราผลตอบแทนของพันธบัตรระยะสั้น เท่ากับ อัตราผลตอบแทนของพันธบัตรระยะยาว

โดยในช่วงที่เศรษฐกิจเติบโตอย่างเต็มที่และเตรียมที่จะเข้าสู่ภาวะถดถอย เส้น Yield curve จาก Normal yield curve ที่กำลังเปลี่ยนเป็น Inverted yield curve จะต้องเกิด Flat yeild curve เกิดขึ้นก่อน

ตัวอย่างกราฟข้างต้น แสดงถึงภาวะ Flat yield curve ในวันที่ 16 July 2007 ก่อนที่จะเกิด Great Recession โดยใน S&P500 แสดงให้เห็นถึงหลังเกิด Flat yield curve ตลาดจากเดิมขาขึ้น กลายเป็นขาลง

การเปลี่ยนแปลงความชันของ Yield Curve

การเปลี่ยนความชันของ Yield Curve ก็สามารถบ่งชี้ถึงการเปลี่ยนของภาวะเศรษฐกิจได้เช่นเดียวกัน โดยความชันของ Yield Curve จะมี 2 ลักษณะ คือ 1. Steep curve กับ 2. Flat

โดย Steep curve เป็นช่วงที่อัตราผลตอบแทนพันธบัตรระยะยาว อยู่สูงกว่า อัตราผลตอบแทนพันธบัตรระยะสั้นอยู่มาก ทำให้กราฟของ Yield Curve ค่อนข้างชัน

ส่วน Flat เป็นช่วงที่อัตราผลตอบแทนพันธบัตรระยะยาว อยู่พอๆกับ อัตราผลตอบแทนพันธบัตรระยะสั้น ทำให้กราฟของ Yield Curve เฉียงออกด้านข้าง

Flattening

ในช่วงที่ อัตราผลตอบแทนของพันธบัตรระยะยาวลดลง และ อัตราผลตอบแทนพันธบัตรระยะสั้นสูงขึ้น ทำให้ความชันของเส้น Yield ลดลง เกิดรูปแบบการเปลี่ยนแปลงที่เรียกว่า Flattenning ซึ่งปกติมักจะเกิดขึ้นในช่วงเศรษฐกิจเติบโตเต็มที่ (มีโอกาสเกิดการถดถอยในอนาคต)

กราฟข้างต้นแสดงถึง การเปลี่ยนแปลงของความชันของ Yield curve ใน 2 ช่วงเวลา หมายเลข 1 ในช่วงปี 2010 และ หมายเลข 2 ในช่วงปี 2018

โดยเส้น Yield curve ของ หมายเลข 1 จะเห็นได้ว่าค่อนข้างชัน และดัชนี S&P500 ก็กำลังปรับตัวขึ้นมาเรื่อยๆ

ส่วนหมายเลข 2 เส้น Yield curve ความชันลดลง และดัชนี S&P500 ได้ปรับตัวขึ้นมาเต็มที่แล้ว (หลังจากนั้นเกิดการปรับตัวลงของดัชนร S&P500 ตามมาในรอบใหญ่)

Steepening

ในทางตรงกันข้าม เป็นภาวะจาก Flat สู่ Steep curve โดยปกติจะแสดงถึง การเริ่มต้นการเติบโตของเศรษฐกิจ

กราฟข้างต้นเป็นตัวอย่างลักษณะ Steepening curve โดยหมายเลข 1 เป็นช่วงที่เกิด Flat ที่อัตราผลตอบแทนทุกอายุของพันธบัตรอยู่ที่ราว 4.65% ซึ่งตอนนั้นก่อนที่ดัชนี S&P500 กำลังจะเข้าสู่รอบขาลง ส่วนหมายเลข 2 เป็นช่วงที่ Yield curve กับมาชันขึ้น ซึ่ง S&P500 ก็สะท้อนออกมาให้เห็นว่ากำลังเข้าสู่รอบการฟื้นตัว

Yield curve กับ วัฏจักรเศรษฐกิจ

จากตัวอย่างกราฟรายเดือนของดัชนี S&P500 ตั้งแต่ปี 1970

เส้นประสีแดงและสีเขียว แสดงถึงช่วงภาวะเศรษฐกิจเติบโต และถดถอย (นิยามจาก NBER (National Bureau of Economic Research)) โดยนับจากเส้นประสีเขียว ถึง สีแดง เป็นภาวะเศรษฐกิจเติบโต และเส้นประสีเขียว ถึง สีแดง เป็นภาวะเศรษฐกิจถดถอย

ส่วนด้านล่างเป็นกราฟแสดงถึงส่วนต่างระหว่างอัตราพันธบัตรรัฐบาลสหรัฐอายุระหว่าง 10 ปีและ 2 ปี โดยในช่วงที่วงสีส้ม เป็นภาวะ Inverted yield curve ซึ่งมักจะเกิดขึ้นก่อนที่จะเกิดภาวะเศรษฐกิจถดถอยทุกครั้ง

ตารางสรุปรูปแบบ Yield Curve กับ วัฏจักรเศรษฐกิจ

| Yield Curve | |

| Full Recession | Normal |

| Early Recovery | Normal (Steep) |

| Full Recovery | Flattening |

| Early Recession | Flat / Inverted |

สรุป

รูปแบบและการเปลี่ยนแปลงความชันของ Yield curve สามารถสะท้อนให้เห็นถึงภาวะเศรษฐกิจในช่วงต่างๆได้ เป็นการดูตลาดในภาพใหญ่ ช่วยดูว่าช่วงไหนควรเสี่ยงมาก ช่วงไหนควรเสี่ยงน้อย ซึ่งจะช่วยให้การลงทุนของเรามีประสิทธิภาพมากยิ่งขึ้น

แหล่งข้อมูลที่มา

- https://school.stockcharts.com/doku.php?id=chart_analysis:yield_curve

- https://www.investopedia.com/terms/n/normalyieldcurve.asp

- https://www.investopedia.com/terms/y/yieldcurve.asp

- https://www.bot.or.th/Thai/ResearchAndPublications/articles/Pages/Atricle_29Apr2019.aspx

- https://www.cnbc.com/2019/08/13/us-bonds-yield-curve-at-flattest-level-since-2007-amid-risk-off-sentiment.html

![ทฤษฎี Elliott Wave (อีเลียตเวฟ) คืออะไร [แบบละเอียด] ทฤษฎี Elliott Wave](https://www.lucid-trader.com/wp-content/uploads/2020/12/ทฤษฎี-Elliott-Wave-218x150.png)

![ทฤษฎี Wyckoff Logic คืออะไร [แบบละเอียด] Wyckoff Logic](https://www.lucid-trader.com/wp-content/uploads/2020/10/Wyckoff-Logic-218x150.png)