สารบัญ

Derivative Warrant หรือที่เรียกกันสั้นๆ ว่า DW โดยชื่อของมันในภาษาไทยเต็มๆ คือ ใบสำคัญแสดงสิทธิอนุพันธ์ ซึ่งผู้ออก DW จะให้สิทธิกับผู้ซื้อ ในการซื้อหรือขายหุ้นอ้างอิง ณ ราคาที่กำหนดในอนาคต

ผู้ออก DW = บริษัทหลักทรัพย์ (หรือ บริษัทที่ได้รับอนุญาตจาก ก.ล.ต.)

ผู้ซื้อ DW = นักลงทุนในตลาด

DW จะคล้ายๆ Options และ Warrant … หลักๆ พวกนี้จะมีกลไก Leverage ทำให้เป็นเสน่ห์ของสินค้าเหล่านี้ … แต่จะมีรายละเอียดย่อยๆ แตกต่างกันออกไป

Option : เทรดกันเองในตลาด … (พื้นฐาน Option อ่านเพิ่ม)

Warrant : ออกโดยบริษัทเอง … (Warrant คืออะไร อ่านเพิ่ม)

Derivative Warrant (DW) : ออกโดยบริษัทหลักทรัพย์

DW เทรดบนกระดานหุ้น (ไม่ใช่กระดาน TFEX)

- Warrant และ DW เทรดบนกระดานหุ้น (SET)

- ส่วน Option จะเทรดบนกระดาน TFEX

Warrant และ DW … เรา (นักลงทุนทั่วไป) จะสามารถเป็น ผู้ซื้อ ได้อย่างเดียว

(ซื้อ Put หรือ Call)

แต่กรณี Option … เรา (นักลงทุนทั่วไป) สามารถเล่นบทบาท ฝั่งขาย ได้ด้วย

(สามารถ Long และ Short ทั้ง Call และ Put)

ประเภทของ DW

DW มีอยู่ 2 ประเภท คือ Call DW และ Put DW

- Call DW เป็นสิทธิในการซื้อหุ้นอ้างอิง … คิดว่า หุ้นอ้างอิงจะขึ้น ก็ซื้อ Call DW

- Put DW เป็นสิทธิในการขายหุ้นอ้างอิง … คิดว่า หุ้นอ้างอิงจะลง ก็ซื้อ Put DW

ตัวย่อ DW

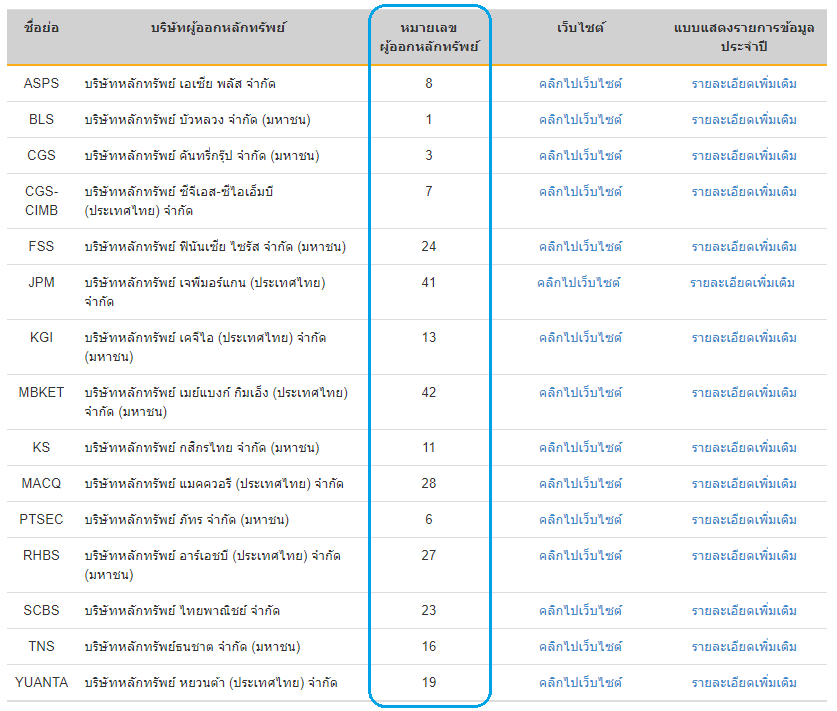

รายชื่อผู้ออก DW ในปัจจุบัน

สังเกตได้ว่า แต่ละโบรกเกอร์จะมี “หมายเลขผู้ออกหลักทรัพย์” ที่แตกต่างกันออกไป

การคำนวณราคา DW

ส่วนผสมหลักของราคา DW จะประกอบด้วย

- Underlying Price หรือ ราคาของสินค้าอ้างอิง

- Time to Last Trading Day หรือ จำนวนวันหมดอายุ

- Implied Volatility หรือ ค่าความผันผวนในอนาคต (IV คืออะไร อ่านเพิ่มเติม)

เหล่านี้โบรกเกอร์จะเอามาคำนวณเป็นมูลค่าของ DW แล้วนำออกมาขายให้กับนักลงทุน

ซึ่งผู้ออก DW จะป้องกันจากการผันผวนของราคาในอนาคต ด้วยการเก็บค่า Premium จากเรา ซึ่งจะคิดจากพวกมูลค่าของเวลา กับ ความผันผวน

ลองคิดกลับกันนะครับ ถ้าโบรกเกอร์ออก DW ที่จำนวนวันหมดอายุเยอะๆ ก็จะเสี่ยงกับตัวโบรกเกอร์เองค่อนข้างมาก เพราะยิ่งไกล ยิ่งคาดการณ์การเคลื่อนไหวของราคายาก ทำให้โบรกเกอร์ต้องป้องกันความเสี่ยงในส่วนนี้ด้วยการเก็บของค่า Premium ไว้ป้องกัน … ส่วนมากเก็บตามสูตรการคำนวณ

ส่วนความผันผวนในอนาคต หรือ Implied Volatility ก็เช่นเดียวกัน โบรกก็จะคิดค่าความผันผวนที่จะเกิดขึ้นในอนาคตมากไว้ก่อน เพราะไม่มีทางรู้ว่าในอนาคตบางทีราคาอาจจะผันผวนมากขึ้นเช่นเดียวกัน (เมื่อโบรกระบุค่าความผันผวนล่วงหน้าไว้มากกว่าปกติ ก็จะทำให้ราคา DW ที่ออกมาค่ามากเช่นเดียวกัน ตามสูตรการคำนวณ ซึ่งเป็นค่า Premium ไว้ป้องกันความเสี่ยงที่อาจเกิดขึ้นในอนาคตกับตัวโบรก) … อันนี้โบรกจะเป็นคนกำหนดเอง

อย่าลืมว่า Option คนซื้อ กำไรไม่จำกัด แต่ขาดทุนจำกัด

แต่ คนขาย กำไรจำกัด แต่ขาดทุนไม่จำกัด

สิ่งนี้ทำให้โบรกหลายๆโบรกต้องตุนค่า Premium ไว้เยอะๆ เพื่อป้องกันความเสี่ยง

… พูดให้ง่ายที่สุด ค่า Premium ก็เหมือนค่าตั๋วให้เราเข้าไปเล่นนั่นแหละครับ …

DW ที่ดี ต้องประกอบด้วย

- ค่า Premium ต่ำ (ต้องเหมาะสม ไม่ขายแพงเกินไป … ง่ายๆ ดูจากค่า Implied Volatility เลย เพื่อดูว่าโบรกไหนขายถูกหรือแพง)

- การวาง Bid Offer ของโบรกที่ดูแลต้อง มีสภาพคล่อง ไม่ห่าง และเปลี่ยนแปลงไปตามหุ้นอ้างอิงอย่างทันที

เปรียบเทียบมูลค่า DW ของแต่ละโบรก

สามารถเข้าไปดูตารางเปรียบเทียบราคาของ DW ในแต่ละโบรกได้ที่

https://www.maybank-ke.co.th/dw42/search.asp?ln=th

คำศัพท์ DW ที่ต้องรู้

Days to last trading : จำนวนวันที่เหลือในการเทรด

Effective Gearing : อัตราทด ของ DW เทียบกับหุ้นอ้างอิง โดยจะชี้ให้เห็นถึงว่า ราคา DW เปลี่ยนแปลงกี่ % ถ้าหุ้นอ้างอิงเปลี่ยนแปลงไป 1%

อย่างเช่น Effective Gearing ของ DW เท่ากับ 4.11 เท่า นั่นหมายความว่า หุ้นอ้างอิงขึ้น 1% DW ตัวนั้นก็จะขึ้น 4.11% (ส่วนฝั่งลง ก็ตรงกันข้าม)

Sensitivity : ความอ่อนไหว หมายถึง ราคาของ DW จะมีการปรับตัวกี่ช่อง ถ้าหุ้นอ้างอิงมีการเปลี่ยนแปลงไป 1 ช่อง

เช่น Sensitivity ของ DW เท่ากับ 2.58 แปลว่า หุ้นอ้างอิงขึ้น 1 ช่อง ราคาของ DW จะขึ้น 2.58 ช่อง (ฝั่งลง ตรงกันข้าม)

Time Decay : ค่าเสื่อมเวลา คือ ค่าที่บ่งชี้ว่าเมื่อเวลาผ่านไป 1 วัน ราคา DW จะลดลงกี่เปอร์เซนต์ (เมื่อกำหนดตัวแปรอื่นคงที่)

เช่น DW มีค่า Time Decay = -0.06% แปลว่า เมื่อเวลาผ่านไป 1 วัน มูลค่าราคา DW ตัวนั้นจะลดลง 0.06%

บางโบรกนับ เสาร์ อาทิตย์ ด้วย บางโบรกไม่นับ

สายเก็งกำไรระยะสั้น (ปิดจบภายใน 1 สัปดาห์) จะเหมาะกับ โบรกที่นับเสาร์ อาทิตย์

เพราะไม่ต้องโดนนับ Time decay ในวันเสาร์ อาทิตย์

ส่วนนักลงทุนที่ถือยาวกว่า 1 สัปดาห์ เลือกโบรกไหนก็ได้

เพราะ Time Decay โดยรวมปกติทุกโบรกจะเฉลี่ยพอๆกันอยู่แล้ว

Name : ชื่อ DW

Underlying : หุ้นอ้างอิง

Strike หรือ Exercise Price : ราคาใช้สิทธิ

Conversion Ratio : อัตราการใช้สิทธิ

Strike และ Conversion Ratio ไว้คำนวณการปรับสิทธิของ DW

เมื่อมี Corporate Action ของหุ้นอ้างอิง

(เช่น จ่ายปันผล, แตกพาร์, ออกหุ้นเพิ่มทุน เป็นต้น)

เพื่อให้นักลงทุนที่เทรด DW ไม่เสียเปรียบในส่วนนี้

Moneyness : สถานภาพของ DW ว่าอยู่ในสถานภาพใด

- ATM (At-the-Money) : ผู้ถือ DW สามารถใช้สิทธิก็ได้ ไม่ใช้สิทธิก็ได้

- ราคาหุ้นอ้าง = ราคาใช้สิทธิ ทั้ง Call และ Put

- ITM (In-the-Money) : ผู้ถือ DW มีสามารถใช้สิทธิ

- สถานะของ Call ที่ ราคาหุ้นอ้างอิง > ราคาใช้สิทธิ

- สถานะของ Put ที่ ราคาหุ้นอ้างอิง < ราคาใช้สิทธิ

- OTM (Out-of-the-Money) : ผู้ถือ DW ไม่สามารถใช้สิทธิ

- สถานะของ Call ที่ ราคาหุ้นอ้างอิง < ราคาใช้สิทธิ

- สถานของ Put ที่ ราคาหุ้นอ้างอิง > ราคาใช้สิทธิ

Implied Volatility : ค่าความผันผวนในอนาคต บ่งชี้ถึงความถูกแพงของราคา DW ตัวนั้น เพราะค่า IV โบรกจะเป็นคนกำหนด

Delta : ค่าที่บ่งชี้ถึงการเปลี่ยนแปลงของราคา DW (โดยประมาณ) เมื่อราคาหุ้นอ้างอิงเปลี่ยนแปลงไป 1 บาท

เช่น ค่า Delta = 97.18% แปลว่า ถ้าหุ้นอ้างอิงขึ้น 1 บาท ราคา DW จะเพิ่มขึ้น 0.97 บาท

Delta : บาท ต่อ บาท

Effective Gearing : % ต่อ %

Last Trading Date : วันซื้อขายวันสุดท้าย (ปกติ 4 วันทำการก่อนวันครบกำหนดอายุ)

Expire Date (Maturity Date) : วันครบกำหนดอายุ

Outstanding : จำนวนการถือครองโดยนักลงทุนใน DW ตัวนี้

ยิ่ง Outstanding สูง แสดงถึงความนิยมใน DW ตัวนั้นมีมาก

แต่ถ้าสูงเกินไป ก็ไม่ดี (>90%) เพราะผู้ดูแลสภาพคล่องจะไม่สามารถควบคุมราคาได้

ข้อดี DW

- มี Leverage ใช้เงินลงทุนน้อย เวลากำไร ขาดทุน จะเยอะ

- สามารถเก็งกำไรได้ฝั่งขาขึ้น และขาลง (เล่นได้ทุกสภาวะตลาด)

- จำกัดผลขาดทุน ไม่จำกัดผลกำไร (คุณสมบัติของฝั่ง Call Option)

ข้อเสีย DW

- เสียค่า Premium

- บางทีเจอผู้ออก DW ไม่ดี เก็บค่า Premium เยอะ หรือ ตั้ง Bid Offer ห่าง (เข้าได้ ออกไม่ได้)

- กรณีถือยาว จะโดน Time decay กินไปเรื่อยๆ

- กรณีถือ DW จนครบอายุกำหนด จะเสียภาษีเงินได้ (ควรปิดก่อนวันหมดอายุ)

สรุป DW

DW ก็เป็นเหมือนสินค้าหนึ่งให้เราเลือกเทรด มันก็เหมือนกับทุกสินค้านั่นแหละครับ มีทั้งข้อดี และข้อเสีย สิ่งสำคัญที่สุดเลย คือเรามีความชำนาญในการเข้าไปเล่นหรือเปล่า ถ้าเราไม่มีความรู้ที่มากพอ สุดท้ายก็จะขาดทุน แต่ถ้าเรามีความรู้มากพอก็จะสามารถทำกำไรจากสินค้าดังกล่าวได้

แต่ถ้าให้แนะนำกันจริงๆ ก็อยากให้เริ่มเทรดจากสินค้าที่ไม่ซับซ้อนก่อน เช่น หุ้น (ใน SET50) ให้ชนะก่อน แล้วค่อยพัฒนามาเทรดสินค้าที่ยากขึ้นจะดีกว่า

แหล่งข้อมูลอ้างอิง

- https://www.sanook.com/money/448151/

- https://www.set.or.th/th/products/dw/dw_p1.html

- http://www.sornhoon.com/d-warrent.aspx

- http://fundmanagertalk.com/investment-talk-dw-derivatives-warrant/

- https://www.investopedia.com/terms/i/iv.asp

- https://www.investopedia.com/articles/optioninvestor/07/options_beat_market.asp

- https://www.blswarrant.com/DW_Trading_Strategy

- http://www.dwarrant24.com/pages/view/knowledge

- https://www.set.or.th/th/products/dw/dw_list.html

![ทฤษฎี Elliott Wave (อีเลียตเวฟ) คืออะไร [แบบละเอียด] ทฤษฎี Elliott Wave](https://www.lucid-trader.com/wp-content/uploads/2020/12/ทฤษฎี-Elliott-Wave-218x150.png)

![ทฤษฎี Wyckoff Logic คืออะไร [แบบละเอียด] Wyckoff Logic](https://www.lucid-trader.com/wp-content/uploads/2020/10/Wyckoff-Logic-218x150.png)