Discounted Cash Flow (DCF) หรือการประเมินมูลค่าด้วยกระแสเงินสดที่คาดว่าจะได้รับในอนาคต คือวิธีการหนึ่งที่ใช้ในการประเมินมูลค่าของบริษัทหรือสินทรัพย์ โดยการคำนวณจาก กระแสเงินสดในอนาคต ที่บริษัทคาดว่าจะได้รับในอนาคตทั้งหมด (Cash Flow) และนำมาคำนวณเป็นมูลค่าปัจจุบัน (Present Value) โดยใช้ อัตราคิดลด (Discount Rate) ซึ่งสะท้อนถึงความเสี่ยงในการลงทุนและค่าเวลาของเงิน

การคำนวณ Discounted Cash Flow (DCF) คืออะไร?

การคำนวณ DCF ประกอบไปด้วยการคำนวณมูลค่าปัจจุบัน (Present Value) ของกระแสเงินสดที่คาดว่าจะได้รับในอนาคต โดยการใช้ อัตราคิดลด ซึ่งสามารถสะท้อนถึงความเสี่ยงของการลงทุนหรือการเติบโตในอนาคต วิธีนี้มักใช้ในการประเมินมูลค่าของบริษัทที่มีการคาดการณ์กระแสเงินสดได้อย่างชัดเจน เช่น บริษัทที่มีธุรกิจที่มั่นคงหรือรายได้ที่สามารถคาดการณ์ได้ในระยะยาว

หลักการของ Discounted Cash Flow (DCF)

หลักการเบื้องต้นของการใช้ DCF คือการคำนวณมูลค่าปัจจุบันของกระแสเงินสดที่คาดว่าจะได้รับในอนาคต โดยอาศัยสมมุติฐานว่า มูลค่าของเงินในอนาคต จะลดลงเมื่อเทียบกับมูลค่าของเงินในปัจจุบัน เนื่องจากค่าเวลาของเงิน (Time Value of Money) และความเสี่ยงที่เกี่ยวข้องกับการลงทุน ดังนั้น การคิดลด (Discounting) จึงเป็นกระบวนการที่สำคัญในการคำนวณมูลค่าของกระแสเงินสดในอนาคต

การประเมินมูลค่าด้วย DCF ใช้ในการ ประเมินมูลค่าบริษัท หรือ สินทรัพย์ ที่คาดว่าจะสร้างกระแสเงินสดในอนาคต ซึ่งอาจเป็นธุรกิจที่ลงทุนในสินทรัพย์ใหม่ ๆ หรือธุรกิจที่คาดว่าจะเติบโตอย่างรวดเร็วในอนาคต

ขั้นตอนในการคำนวณ Discounted Cash Flow (DCF)

การคำนวณ DCF สามารถทำได้โดยใช้ขั้นตอนง่าย ๆ ที่สามารถแบ่งเป็น 5-6 ขั้นตอนหลัก ๆ ดังนี้:

1. คาดการณ์กระแสเงินสดในอนาคต (Forecasted Free Cash Flow – FCF)

ในขั้นตอนนี้จะต้องคาดการณ์ว่าในอนาคตบริษัทจะสร้างกระแสเงินสดจากกิจการได้เท่าไหร่ โดยส่วนใหญ่จะคาดการณ์เป็นรายปีในช่วงระยะเวลาหลายปี (5 ปี, 10 ปี หรือมากกว่า) ตัวอย่างเช่น:

- คาดการณ์ FCF สำหรับปีที่ 1, 2, 3, …, 5

สมมติว่าเราได้คาดการณ์ Free Cash Flow (FCF) สำหรับปีถัดไปดังนี้:

- ปี 1: 100 ล้านบาท

- ปี 2: 120 ล้านบาท

- ปี 3: 140 ล้านบาท

- ปี 4: 160 ล้านบาท

- ปี 5: 180 ล้านบาท

2. กำหนดอัตราคิดลด (Discount Rate)

Discount Rate หรือ อัตราผลตอบแทนที่ต้องการ (Required Rate of Return) เป็นอัตราดอกเบี้ยที่ใช้ในการคิดลดกระแสเงินสดในอนาคตให้เป็นมูลค่าปัจจุบัน โดยทั่วไปแล้วอัตรานี้จะใช้ Weighted Average Cost of Capital (WACC) ซึ่งคำนวณจากค่าเฉลี่ยถ่วงน้ำหนักของต้นทุนการเงินทั้งหมด (ทั้งต้นทุนของหนี้สินและส่วนของผู้ถือหุ้น)

สมมติว่า Discount Rate ของเราอยู่ที่ 10% หรือ 0.10

3. คำนวณมูลค่าปัจจุบันของกระแสเงินสด (Present Value of Cash Flows)

หลังจากที่ได้คำนวณ กระแสเงินสดในอนาคต และเลือก อัตราคิดลด แล้ว ขั้นตอนถัดไปคือการคำนวณ มูลค่าปัจจุบัน ของกระแสเงินสดที่คาดว่าจะได้รับในอนาคตโดยใช้สูตร DCF

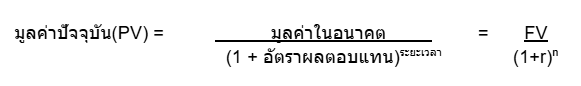

สูตรการคำนวณมูลค่าปัจจุบัน (Present Value) คือ:

การคำนวณมูลค่าปัจจุบันของกระแสเงินสดแต่ละปี:

- ปี 1: PV1= 100 (1+0.10)1 = 100 1.10 = 90.91 ล้านบาท

- ปี 2: PV1= 120 (1+0.10)2 = 120 1.10 = 90.97 ล้านบาท

- ปี 3: PV1= 140 (1+0.10)3 = 140 1.10 = 105.21 ล้านบาท

- ปี 4: PV1= 160 (1+0.10)4 = 160 1.10 = 109.86 ล้านบาท

- ปี 5: PV1= 180 (1+0.10)5 = 180 1.10 = 111.71 ล้านบาท

4. คำนวณมูลค่าปัจจุบันของกระแสเงินสดทั้งหมด (Sum of PVs)

เมื่อคำนวณมูลค่าปัจจุบันของกระแสเงินสดในแต่ละปีเสร็จแล้ว จะต้องรวมค่าของทุกปีเข้าด้วยกันเพื่อหามูลค่าของกระแสเงินสดทั้งหมด:

Total PV of Cash Flows = PV1 + PV2 + PV3 + PV4 + PV5

Total PV of Cash Flows = 90.91 + 99.17 + 105.21 + 109.86 + 111.71 = 516.86 ล้านบาท

5. คำนวณมูลค่าต่อหุ้น (Value per Share)

หลังจากที่ได้มูลค่าของกระแสเงินสดทั้งหมดแล้ว คุณต้องนำไปหารด้วยจำนวนหุ้นทั้งหมดของบริษัทเพื่อหามูลค่าต่อหุ้น

สมมติว่าบริษัทมีจำนวนหุ้นทั้งหมด 10 ล้านหุ้น:

Value per Share = Total PV of Cash Flows / Number of Shares

Value per Share = 516.86 ล้านบาท / 10 ล้านหุ้น = 51.69 บาท/หุ้น

6. การคำนวณมูลค่าสุดท้าย (Terminal Value) (ถ้ามี)

ในการประเมินค่าหุ้นที่ใช้วิธี DCF มักจะคำนึงถึงมูลค่าของบริษัทหลังจากที่ช่วงคาดการณ์เสร็จสิ้น (เช่น หลังจากปีที่ 5) ซึ่งอาจใช้ Terminal Value โดยการคำนวณจากสูตร:

ตัวอย่างเช่น หากคาดว่ากระแสเงินสดในปีที่ 6 จะเป็น 200 ล้านบาทและใช้อัตราการเติบโต 3%:

Terminal Value = 200 / (0.10-0.03) = 2000.07 = 2,857.14 ล้านบาท

Terminal Value จะถูกคิดลดกลับมาเป็นมูลค่าปัจจุบันเหมือนกับการคำนวณกระแสเงินสดในแต่ละปี

ข้อดีของการใช้ Discounted Cash Flow (DCF)

- ประเมินมูลค่าที่ถูกต้อง: DCF ช่วยให้ประเมินมูลค่าของธุรกิจได้จากพื้นฐานกระแสเงินสดที่คาดว่าจะได้รับในอนาคต ซึ่งสะท้อนถึงการเติบโตและความเสี่ยงในการลงทุน

- มองเห็นภาพรวมของธุรกิจ: DCF ช่วยให้คุณมองเห็นว่าธุรกิจหรือสินทรัพย์นั้นมีมูลค่าทางการเงินที่แท้จริงอย่างไรจากกระแสเงินสดที่คาดการณ์ได้

- เหมาะกับธุรกิจที่มีความเสี่ยงต่ำและการเติบโตที่คาดการณ์ได้: การใช้ DCF เหมาะสมที่สุดกับธุรกิจที่มีรายได้และกระแสเงินสดที่สามารถคาดการณ์ได้ในระยะยาว

ข้อเสียของการใช้ Discounted Cash Flow (DCF)

- การคาดการณ์ในอนาคตมีความไม่แน่นอน: เนื่องจากการคำนวณ DCF ต้องการการคาดการณ์กระแสเงินสดในอนาคต ซึ่งอาจมีความไม่แน่นอน และการคาดการณ์ไม่แม่นยำอาจทำให้ผลการคำนวณผิดพลาด

- การเลือกอัตราคิดลด: การเลือกอัตราคิดลดที่ถูกต้องนั้นไม่ง่ายและมีผลกระทบอย่างมากต่อมูลค่าที่คำนวณได้

- ข้อมูลที่ต้องใช้มากมาย: การคำนวณ DCF ต้องใช้ข้อมูลมากมายเกี่ยวกับธุรกิจ, อุตสาหกรรม, และอัตราการเติบโตในอนาคต

สรุป

Discounted Cash Flow (DCF) เป็นวิธีที่ใช้ในการประเมินมูลค่าของบริษัทหรือสินทรัพย์ โดยการคำนวณจากกระแสเงินสดในอนาคตและนำมาคิดลดด้วยอัตราคิดลดที่สะท้อนถึงความเสี่ยงในการลงทุน วิธีนี้มีข้อดีในการประเมินมูลค่าของธุรกิจที่มีการคาดการณ์กระแสเงินสดได้ชัดเจน แต่ก็มีข้อเสียในเรื่องของความไม่แน่นอนในการคาดการณ์อนาคต ดังนั้นการใช้ DCF ควรพิจารณาปัจจัยต่าง ๆ อย่างรอบคอบในการตัดสินใจลงทุน

![ทฤษฎี Elliott Wave (อีเลียตเวฟ) คืออะไร [แบบละเอียด] ทฤษฎี Elliott Wave](https://www.lucid-trader.com/wp-content/uploads/2020/12/ทฤษฎี-Elliott-Wave-218x150.png)

![ทฤษฎี Wyckoff Logic คืออะไร [แบบละเอียด] Wyckoff Logic](https://www.lucid-trader.com/wp-content/uploads/2020/10/Wyckoff-Logic-218x150.png)