สารบัญ

หนังสือ : เทรดเพื่อชีวิต The new trading for a living

เนื้อหา : 3 เสาหลักในการเทรด จิตวิทยา วินัย และความเสี่ยง

สิ่งที่ได้ : สิ่งที่เกี่ยวกับการเทรดทุกอย่างที่เทรดเดอร์มืออาชีพควรมี

เหมาะสำหรับ : เทรดเดอร์ทั่วไป ทั้งมือใหม่และมืออาชีพ

สั่งซื้อ หนังสือ “เทรดเพื่อชีวิต The new trading for a living” ได้ที่นี่ : คลิ๊ก

บทนำ (Introduction)

- การเทรด – พรมแดนสุดท้าย

- Dr. Alexander Elder จากแพทย์สาขาจิตเวช ที่โตมาในสหภาพโซเวียต ย้ายถิ่นฐานเข้ามาอยู่ในสหรัฐ โดยเรียนรู้ศึกษาวิธีการเทรดมาอย่างต่อเนื่อง จนสามารถประสบความสำเร็จในการเทรด และอยากมอบความรู้ในเรื่องเทรดมาแบ่งปัน

- จิตวิทยาคือกุญแจสำคัญ

- การที่จะเป็นเทรดเดอร์ที่ดีคุณก็จำเป็นจะต้องเทรดด้วยดวงตาที่เปิดกว้าง ตระหนักถึงแนวโน้มและจุดกลับตัวที่แท้จริงให้ได้ และไม่เสียเวลาหรือพลังงานไปกับความคิดเพ้อฝัน ความเศร้าเสียใจ และการเฝ้าคาดหวัง

- เสาหลักสามต้นของการประสบความสำเร็จในการเทรดก็คือจิตวิทยา (Psychology) การวิเคราะห์ตลาด (Market Analysis) และการบริหารจัดการความเสี่ยง (Risk Management) การเก็บบันทึกประวัติที่ดีจะรวบรวมพวกมันเข้ามาไว้ด้วยกัน หนังสือเล่มนี้จะช่วยให้คุณเรียนรู้ถึงองค์ประกอบสำคัญของเรื่องเหล่านี้ทั้งหมด

- ความน่าจะเป็นในทิศทางตรงข้ามกับคุณ

- สาเหตุที่ทำให้เทรดเดอร์ส่วนใหญ่ขาดทุนและถูกกำจัดออกไปจากตลาด การเทรดโดยใช้อารมณ์และความสะเพร่าคือเหตุผลหลัก แต่มันยังมีสาเหตุอื่นๆ อีก อันที่จริงแล้วตลาดถูกสร้างขึ้นมาเพื่อให้เทรดเดอร์ส่วนใหญ่ต้องขาดทุน อุตสาหกรรมการเทรดจะฆ่าเทรดเดอร์ให้ตายไปอย่างช้าๆ ด้วยค่าคอมมิชชั่นและ Slippage

- การเทรด – เกมที่มีผลรวมเป็นลบ

- จำเอาไว้ให้ดีว่าการจดบันทึกประวัติที่ดีนั้นเป็นสิ่งที่มีความสำคัญอย่างมากสำหรับความสำเร็จของคุณ

- การที่จะลด Slippage ลงมาให้ได้นั้น ให้เทรดในตลาดที่มีสภาพคล่องและมีปริมาณการซื้อขายที่สูง หลีกเลี่ยงหุ้นที่ไม่มีสภาพคล่องซึ่งมีแนวโน้มที่จะมี Slippage สูงกว่า เปิดสถานะ Long หรือ Short ในตอนที่ตลาดกำลังอยู่นิ่งๆ และให้ใช้คำสั่งซื้อขายแบบ Limit Order ในการซื้อหรือขายในราคาที่เฉพาะเจาะจง

- ใช้คำสั่งซื้อขายแบบ Limit order ทุกครั้งเท่าที่จะเป็นไปได้

- (ยกเว้นการวางจุดตัดขาดทุน)

- ความสำเร็จไม่สามารถซื้อได้ด้วยเงิน แต่ต้องขวนขวายหามาเองเท่านั้น

จิตวิทยารายบุคคล (Individual Psychology)

- ทำไมจึงเข้ามาเทรด

- จุดมุ่งหมายของเทรดเดอร์ที่ดีนั้นไม่ใช่การทำเงิน จุดมุ่งหมายของเขาก็คือเทรดให้ดี ถ้าเขาเทรดได้อย่างถูกต้อง เงินก็จะตามมาเอง

- ความเป็นจริงหรือความเพ้อฝัน

- เทรดเดอร์ที่ประสบความสำเร็จคือคนที่มองโลกตามความเป็นจริง เขารู้ถึงความสามารถและขีดจำกัดของตัวเขาเอง เขาเห็นว่าอะไรคือสิ่งที่กำลังเกิดขึ้นในตลาดและรู้ว่าต้องตอบสนองกับมันอย่างไร เขาทำการวิเคราะห์ตลาดอย่างละเอียดถี่ถ้วน สังเกตตัวเอง และวางแผนการที่นำไปใช้ได้จริง เทรดเดอร์มืออาชีพไม่สามารถยอมให้ภาพลวงตาเข้ามาบดบังพวกเขาได้

- ผมเคยสัมภาษณ์ลูกชายของ ดับเบิลยู.ดี.แกนน์ ซึ่งเป็นนักวิเคราะห์ให้กับธนาคารบอสตัน เขาบอกผมว่าบิดาที่มีชื่อเสียงของเขาไม่สามารถเลี้ยงดูครอบครัวของเขาได้ด้วยการเทรด แต่เขาหาเงินจากการเขียนและขายหลักสูตรแนะนำการลงทุน

- ตำนานของดับเบิลยู.ดี.แกนน์หรือเจ้าพ่อแห่งการเทรดนั้นถูกเล่าต่อๆ กันมาโดยพวกคนที่ขายหลักสูตรการเทรดและเครื่องมือในการเทรดอื่นๆ เพื่อหลอกลวงลูกค้า

- สาธารณชนต้องการกูรู และกูรูคนใหม่ๆ ก็จะเกิดขึ้นมาอีก ในฐานะของเทรดเดอร์ที่ชาญฉลาด คุณจะต้องตระหนักให้ได้ว่าในระยะยาวแล้วไม่มีกูรูคนไหนที่จะทำให้คุณร่ำรวยได้ คุณจะต้องทำมันด้วยตัวคุณเอง

- การทำลายล้างตัวเอง

- คุณจะเป็นที่จะต้องเฝ้าระวังแนวโน้มของคุณที่จะมีพฤติกรรมทำลายตัวคุณเอง หยุดโทษโชคชะตาที่ไม่ดีหรือคนอื่นๆ สำหรับการขาดทุนของคุณและมีความรับผิดชอบต่อผลลัพธ์ของคุณ เริ่มจดบันทึกประวัติการเทรดซึ่งจะเป็นบันทึกของการเทรดทุกครั้งของคุณพร้อมกับเหตุผลในการเข้าและออกจากการเทรดพวกนั้น มองหารูปแบบที่ประสบความสำเร็จและล้มเหลวที่เกิดขึ้นซ้ำๆ คนที่ไม่เรียนรู้จากอดีตก็จะทำความผิดพลาดในแบบเดิมๆ ซ้ำอีก

- จิตวิทยาของการเทรด

- ความสำเร็จหรือความล้มเหลวของคุณในฐานะเทรดเดอร์นั้นขึ้นอยู่กับอารมณ์ของคุณ คุณอาจจะมีระบบการเทรดที่สุดยอด แต่ถ้าหากคุณรู้สึกหยิ่งทะนง หวาดกลัว หรือโกรธแค้น บัญชีของคุณก็จะพังอย่างแน่นอน ถ้าหากคุณเริ่มรู้สึกว่าคุณกำลังหวาดกลัว โลภ หรือเคลิบเคลิ้มแบบนักพนัน ให้ปิดการเทรดของคุณออกมา

- บทเรียนการเทรดที่ได้จาก AA

- กลุ่มนิรนามสำหรับผู้ติดเหล้า หรือ AA สามารถประยุกต์ใช้รักษาเทรดเดอร์ที่ขาดทุนได้

- กลุ่มนิรนามสำหรับผู้แพ้

- การติดเหล้าเป็นโรคที่สามารถรักษาหายได้ และมันก็เป็นเช่นเดียวกันสำหรับการขาดทุน ผู้แพ้สามารถที่จะเปลี่ยนแปลงได้ด้วยการใช้หลักการของกลุ่มนิรนามเพื่อผู้ติดเหล้า

- ผู้แพ้ไม่สามารถที่จะหยุดได้ (การเทรด) พวกเขายังเทรดต่อไปเพราะว่าพวกเขาเสพติดความน่าตื่นเต้นของเกมและเฝ้าหวังที่จะได้รับชัยชนะครั้งใหญ่

- ผู้แพ้มีแรงกระตุ้นให้เข้าไปเทรดเหมือนกับที่คนติดเหล้ารู้สึกถึงแรงกระตุ้นที่จะดื่ม พวกเขาทำการเทรดอย่างหุนหันพลันแล่น เข้าสู่ภาวะเทรดมากเกินไปและพยายามที่จะเทรดเพื่อนำตัวเองกลับขึ้นมาจากหลุมให้ได้

- ผู้แพ้ส่วนใหญ่ปิดบังการขาดทุนของพวกเขาจากตัวของพวกเขาเองและจากคนอื่นๆ ที่เหลือทุกคน พวกเขาไม่มีการจดบันทึกประวัติและโยนใบรายงานจากบริษัทโบรกเกอร์ทิ้งไป ผู้แพ้เป็นเหมือนกับคนติดเหล้าที่ไม่อยากจะรู้ว่าเขาดื่มเหล้าเข้าไปกี่ออนซ์แล้ว

- เหมือนกับคนติดเหล้าจำเป็นจะต้องยอมรับว่าพวกเขาไม่สามารถที่จะควบคุมการดื่มของเขาได้ เทรดเดอร์ก็จำเป็นที่จะต้องยอมรับว่าพวกเขาไม่สามารถควบคุมการขาดทุนของพวกเขาได้เช่นกัน ขั้นตอนแรกของสมาชิก AA ก็คือการพูดว่า “ผมเป็นคนติดเหล้า ผมไม่มีพลังที่จะต้านทานเหล้าได้” ในฐานะเทรดเดอร์ คุณต้องทำขั้นตอนแรกของคุณและพูดว่า “ผมเป็นผู้แพ้ ผมไม่มีพลังที่จะต้านทานการขาดทุน”

- เทรดเดอร์จำเป็นจะต้องยอมรับว่าเขาคือผู้แพ้เหมือนที่นักดื่มจำเป็นต้องยอมรับว่าเขาเป็นคนติดเหล้า จากนั้นเขาจึงจะสามารถเริ่มต้นเส้นทางการฟื้นฟูของเขาได้

- ผู้ชนะและผู้แพ้

- ทะเลอาจจะเป็นสิ่งที่มีประโยชน์ คุณสามารถตกปลาในทะเลและใช้พื้นผิวของมันในการไปยังเกาะต่างๆ แต่ทะเลก็สามารถเป็นสิ่งที่อันตราย คุณอาจจะจมลงไปในมันได้ ยิ่งวิธีการคุณมีเหตุผลมากเท่าไร มันก็มีโอกาสมากขึ้นเท่านั้นที่คุณจะได้รับในสิ่งที่คุณต้องการ ในทางกลับกัน เมื่อคุณแสดงอารมณ์ของคุณออกมา คุณก็จะไม่สามารถมุ่งเน้นไปที่ความเป็นจริงของทะเลได้

- เทรดเดอร์จำเป็นจะต้องศึกษาแนวโน้มและจุดกลับตัวของตลาดในแบบเดียวกับที่นักเดินเรือศึกษาทะเล เขาจะต้องเทรดด้วยเงินจำนวนน้อยๆ ในขณะที่กำลังเรียนรู้วิธีในการจัดการกับบัญชีของเขา คุณอาจจะไม่สามารถควบคุมตลาด แต่คุณสามารถที่จะเรียนรู้ที่จะควบคุมตัวของคุณเองได้

- เทรดเดอร์ที่สามารถทำเงินได้อย่างสม่ำเสมอนั้นจะทำการเทรดด้วยความมีวินัยทางจิตใจ

- 1. ตัดสินใจว่าคุณจะอยู่ในตลาดในระยะยาว ซึ่งก็คือคุณยังต้องการที่จะเป็นเทรดเดอร์อยู่แม้ว่าจะเป็นในอีก 20 ปีข้างหน้าก็ตาม

- 2. เรียนรู้ให้มากที่สุดเท่าที่คุณจะสามารถทำได้ อ่านหนังสือและฟังผู้เชี่ยวชาญ แต่ให้ฟังหูไว้หูในทุกๆ เรื่อง ถามคำถาม และอย่าเพิ่งเชื่อทุกอย่างที่ผู้เชี่ยวชาญพูดออกมาในทันที

- 3. อย่าโลภและรีบร้อนเข้าไปเทรด ให้ใช้เวลาเพื่อเรียนรู้ก่อน ตลาดจะยังอยู่ตรงนั้นเพื่อนำเสนอโอกาสที่ดีในอีกหลายเดือนหรือหลายปีข้างหน้า

- 4. พัฒนาวิธีการสำหรับวิเคราะห์ตลาดขึ้นมา ซึ่งก็คือ “ถ้าเหตุการณ์ A เกิดขึ้นแล้ว มันมีโอกาสที่เหตุการณ์ B จะเกิดขึ้นตามมา” ตลาดมีหลากหลายมิติ ให้ใช้วิธีการวิเคราะห์หลายๆ แบบเพื่อยืนยันการเทรด ทดสอบทุกอย่างกับข้อมูลในอดีตและจากนั้นก็ทดสอบมันกับตลาดโดยใช้เงินจริง

- 5. พัฒนาแผนการในการบริหารจัดการเงินขึ้น เป้าหมายแรกของคุณจะต้องเป็นการอยู่รอดให้ได้ในระยะยาว เป้าหมายอันดับสองของคุณก็คือการเติบโตอย่างมั่นคงของเงินทุน และเป้าหมายอันดับสามของคุณก็คือการทำกำไรจำนวนมากให้ได้

- 6. จำไว้ให้ดีว่าเทรดเดอร์คือจุดอ่อนที่สุดของระบบการเทรดใดๆ ก็ตาม ไปเข้าร่วมการประชุมของกลุ่มนิรนามเพื่อผู้ติดเหล้าเพื่อที่จะเรียนรู้วิธีหลีกเลี่ยงการขาดทุนหรือพัฒนาวิธีการของคุณเองในการตัดการเทรดที่เกิดจากความหุนหันพลันแล่นออกไป

- 7. ผู้ชนะคิด รู้สึก และทำในแบบที่แตกต่างจากผู้แพ้ คุณต้องมองเข้าไปในตัวของคุณเอง เอาภาพลวงตาของคุณออกไป และเปลี่ยนวิธีเดิมๆ ในการดำรงอยู่ คิด และกระทำ การเปลี่ยนแปลงเป็นเรื่องที่ยาก แต่ถ้าหากคุณต้องการที่จะเป็นเทรดเดอร์มืออาชีพ คุณก็จำเป็นจะต้องทำงานเพื่อเปลี่ยนแปลงและพัฒนาบุคลิกภาพของคุณ

จิตวิทยาหมู่ (Mass Psychology)

- ราคาคืออะไร

- รูปแบบในชาร์ทสะท้อนให้เห็นถึงการแกว่งไปมาของจิตวิทยาหมู่ในตลาดการเงิน

- ตลาดคืออะไร

- เทรดเดอร์มืออาชีพทุกคนรู้ดีว่าอันที่จริงแล้วตลาดก็คือฝูงชนจำนวนมากมหาศาล

- ตลาดคือฝูงชนจำนวนมหาศาล สมาชิกแต่ละคนของฝูงชนพยายามที่จะเอาเงินมาจากคนอื่นๆ ด้วยการเอาชนะพวกเขาด้วยสติปัญญา ตลาดจึงเป็นสภาพแวดล้อมที่ยากลำบากเพราะทุกๆ คนนั้นเป็นศัตรูของคุณ และคุณก็เป็นศัตรูของคนอื่นๆ ทุกคน

- ฝูงชนมีพลังมากพอที่จะสร้างให้เกิดเป็นแนวโน้ม ฝูงชนอาจจะไม่ได้ฉลาดเท่าไรนักแต่มันมีความแข็งแกร่งมากกว่าพวกเราคนใดคนหนึ่ง อย่าต่อต้านกับแนวโน้มเป็นอันขาด

- อย่าโต้เถียงฝูงชน คุณไม่จำเป็นจะต้องวิ่งไปพร้อมกับฝูงชน แต่คุณไม่ควรจะวิ่งสวนกับมัน

- จงเคารพความแข็งแกร่งของฝูงชน แต่อย่าไปกลัวมัน ฝูงชนนั้นทรงพลังแต่ก็เป็นแบบดั้งเดิม พฤติกรรมของพวกเขาจะไม่ซับซ้อนและเกิดขึ้นซ้ำๆ เทรดเดอร์ที่คิดด้วยตัวของเขาเองสามารถที่จะเอาเงินมาจากสมาชิกของฝูงชนได้

- การเทรดหมายถึงการพยายามเอาเงินมาจากคนอื่นในขณะเดียวกับที่พวกเขาก็พยายามที่จะเอาเงินของคุณไปเช่นกัน นั่นคือเหตุผลว่าทำไมมันถึงได้เป็นธุรกิจที่ยากลำบาก ชัยชนะนั้นเป็นเรื่องที่ทำได้ยากยิ่งขึ้นไปอีกเพราะว่า โบรกเกอร์และฟลอร์เทรดเดอร์ยังจะเอาเงินไปทั้งผู้ชนะและผู้แพ้ด้วย

- ชาร์ทจะสะท้อนให้เห็นถึงการเทรดทั้งหมดของผู้ที่เข้ามามีส่วนร่วมในตลาดทุกคนซึ่งรวมถึงคนวงในด้วย พวกเขาจะทิ้งร่องรอยของพวกเขาไว้บนชาร์ทเหมือนกับที่คนอื่นๆ ทุกคนทำ และมันเป็นงานของเราในฐานะนักวิเคราะห์ทางเทคนิคที่จะต้องติดตามพวกเขาไปจนถึงธนาคาร การวิเคราะห์ทางเทคนิคสามารถช่วยคุณในการระบุการซื้อขายจากข้อมูลวงในได้

- เวทีของการเทรด

- เทรดเดอร์รายย่อย

- เทรดเดอร์สถาบัน : ข้อดี มีข้อมูลภายใน, มีคนคุมความเสี่ยง ข้อเสีย จำเป็นต้องเทรดตลาด

- คนตีดาบ : ผู้พัฒนา Software โดยมีอยู่ 3 ประเภท กล่องดำ, กล่องเทา และ กล่องเครื่องมือ

- ผู้ให้แนะนำการเทรด

- ฝูงชนในตลาดและคุณ

- ผู้คนเปลี่ยนแปลงไปเมื่อพวกเขาเข้าไปร่วมฝูงชน พวกเขาจะเชื่อคนง่ายและหุนหันพลันแล่นมากกว่าเดิม กระวนกระวายที่จะหาผู้นำ และตอบสนองกับอารมณ์แทนที่จะใช้สติปัญญาของพวกเขา

- คุณจะต้องวางพื้นฐานการเทรดของคุณไว้บนแผนการที่ได้เตรียมมาไว้อย่างระมัดระวังแทนที่จะกระโดดเข้าไปในการเทรดเมื่อราคาเกิดมีการเปลี่ยนแปลง แผนการที่เหมาะสมคือแผนการที่ถูกเขียนเอาไว้ก่อนแล้ว

- จิตวิทยาของแนวโน้ม

- ชาร์ทคือหน้าต่างที่นำไปสู่จิตวิทยาหมู่ เมื่อคุณวิเคราะห์ชาร์ท คุณก็กำลังวิเคราะห์พฤติกรรมของฝูงชนที่กำลังเทรด ตัวบ่งชี้ทางเทคนิคช่วยให้การวิเคราะห์นี้มีความเป็นรูปธรรมมากขึ้น

- การวิเคราะห์ทางเทคนิคคือจิตวิทยาทางสังคมที่ใช้สำหรับเพื่อการทำกำไร

- การบริหารจัดการและการคาดการณ์

- พฤติกรรมรายบุคคลเป็นเรื่องที่ซับซ้อน หลากหลาย และยากที่จะคาดการณ์ แต่พฤติกรรมหมู่จะมีลักษณะเป็นแบบดั้งเดิม นักเทคนิคศึกษารูปแบบพฤติกรรมของฝูงชนในตลาด พวกเขาเทรดเมื่อพวกเขารับรู้ถึงรูปแบบซ้ำๆ ที่มักจะเกิดขึ้นก่อนที่ตลาดจะมีความเคลื่อนไหว

- ลองกลับหัวชาร์ทดู ถ้ายังคิดเหมือนเดิม ถือว่าโอเคร

- การที่จะทำเงินจากการเทรดให้ได้นั้น คุณไม่จำเป็นจะต้องทำการคาดการณ์อนาคต คุณต้องกลั่นกรองข้อมูลจากตลาดและค้นหาว่ากระทิงหรือหมีที่กำลังเป็นฝ่ายคุมเกมอยู่ คุณจำเป็นจะต้องวัดความแข็งแกร่งของกลุ่มที่มีพลังมากกว่าในตลาดและตัดสินใจว่าแนวโน้มที่กำลังเป็นอยู่ในปัจจุบันนี้มีโอกาสมากเพียงใดที่จะดำเนินต่อไป คุณจำเป็นจะต้องฝึกการบริหารจัดการเงินในแบบอนุรักษ์นิยมโดยมีเป้าหมายที่การอยู่รอดในระยะยาวและการสะสมกำไรให้สูงขึ้น คุณต้องสังเกตการทำงานของจิตใจของคุณและหลีกเลี่ยงการถลำลึกเข้าไปสู่ความโลภหรือความกลัว เทรดเดอร์ที่ทำทั้งหมดนี้ได้จะประสบความสำเร็จมากกว่านักพยากรณ์คนใดๆ ก็ตาม

การวิเคราะห์ชาร์ทแบบคลาสสิก (Classical Chart Analysis)

ผมให้ความสนใจกับโซนของแนวรับและแนวต้านโดยมีพื้นฐานมาจากเส้นระดับราคาในแนวนอน ความสัมพันธ์ระหว่างราคาเปิดและราคาปิดและความสัมพันธ์ระหว่างจุดสูงสุดและจุดต่ำสุดหรือในแท่งเทียนก็เป็นสิ่งที่เป็นรูปธรรมเช่นกัน

- การเขียนชาร์ท

- ทศวรรษที่ 1930 เป็นยุคทองของนักเขียนชาร์ท ชาร์แบคเกอร์, เรีย, อีเลียต, วิคคอฟฟ์, แกนน์ และคนอื่นๆ ตีพิมพ์หนังสือของพวกเขาในระหว่างช่วงทศวรรษนั้น แนวทางการค้นคว้าแยกไปในสองทิศทางที่แตกต่างกัน บางคนอย่างเช่นวิคคอฟฟ์และชาร์แบคเกอร์มองว่ากราฟคือการจดบันทึกอุปสงค์และอุปทานออกมาเป็นภาพ คนอื่นๆ อย่างเช่น อีเลียต และ แกนน์ ค้นหากฏที่สมบูรณ์แบบในตลาดซึ่งฟังดูน่าตื่นเต้นเร้าใจแต่สุดท้ายแล้วก็เป็นเรื่องไร้ประโยชน์

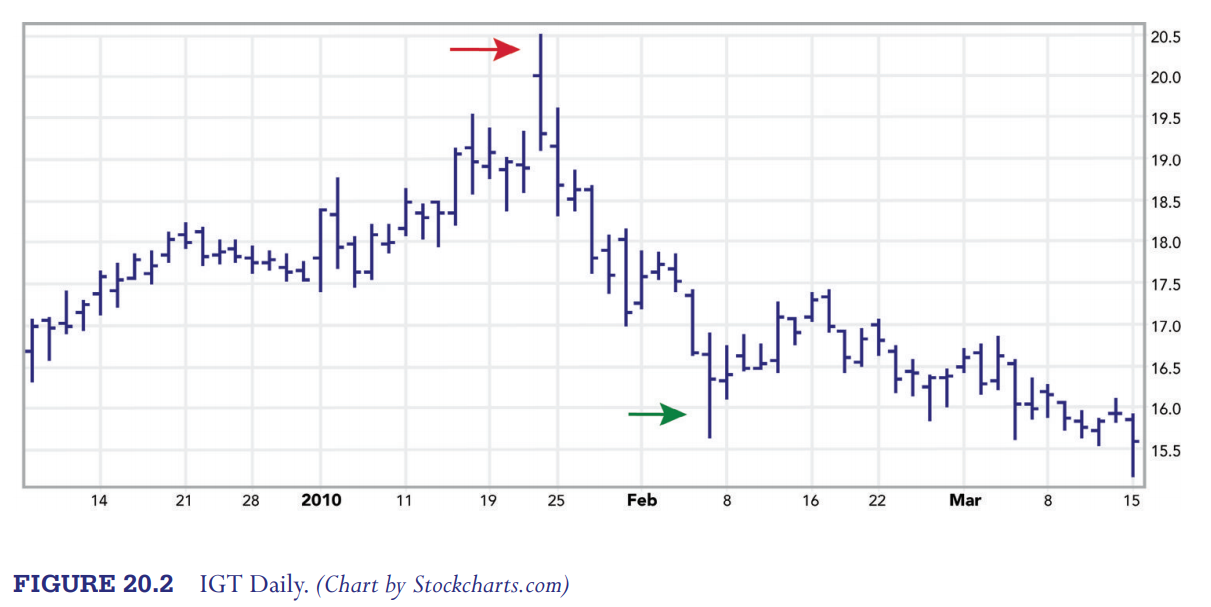

- ราคาเปิดของแท่งราคามีแนวโน้มที่จะสะท้อนถึงความเห็นในเรื่องมูลค่าของมือสมัครเล่น

- ราคาปิดของแท่งราคารายวันและรายสัปดาห์มีแนวโน้มที่จะสะท้อนให้เห็นถึงการกระทำของเทรดเดอร์มืออาชีพ

- ถ้าหากราคาปิดสูงกว่าเปิด มันก็แสดงว่ามืออาชีพในตลาดกำลังมองเป็นกระทิงมากกว่ามือสมัครเล่น ถ้าหากราคาปิดต่ำกว่าราคาเปิด มืออาชีพในตลาดก็น่าจะมองเป็นหมีมากกว่ามือสมัครเล่น มันเป็นเรื่องดีที่จะเทรดไปในทิศทางเดียวกันกับมืออาชีพและตรงข้ามกับมือสมัครเล่น

- Slippage มีแนวโน้มที่จะน้อยกว่าในตลาดที่สงบ มันเป็นเรื่องที่ดีจะเข้าไปในการเทรดในระหว่างแท่งราคาที่สั้นหรือมีความสูงปกติ แท่งราคาที่ยาวเป็นจุดที่ดีสำหรับทำกำไร

- พวกผู้วิเศษ นักวิชาการทฤษฎีการเดินสุ่ม และนักทฤษฎีตลาดมีประสิทธิภาพมีลักษณะเฉพาะที่พบได้ร่วมกันอยู่อย่างหนึ่งก็คือ พวกเขาล้วนแล้วแต่หลุดออกจากความเป็นจริงของตลาดไปไกลพอๆ กัน

- แนวรับและแนวต้าน (Support and Resistance)

- ยิ่งบริเวณของแนวรับและแนวต้านกินเวลานานมากขึ้น คงอยู่นานมากขึ้น และถูกทดสอบหลายครั้งมากขึ้นเท่าไร มันก็จะยิ่งมีความแข็งแกร่งมากขึ้น

- ปริมาณการซื้อขายในบริเวณของแนวรับและแนวต้านสูงขึ้นเท่าไร มันก็จะยิ่งแข็งแกร่งขึ้นเท่านั้น

- กฏในการเทรด

- 1. เมื่อไรก็ตามที่แนวโน้มที่คุณกำลังไปกับมันอยู่นั้น ชนเข้ากับแนวรับหรือแนวต้าน ให้ขยับจุดตัดขาดทุนของคุณเข้ามาใกล้ขึ้นกว่าเดิม

- 2. แนวรับและแนวต้านจะมีความสำคัญมากกว่าในชาร์ทระยะยาวเมื่อเทียบกับในชาร์ทระยะสั้น

- 3. ระดับของแนวรับและแนวต้านจะชี้ให้เห็นถึงโอกาสในการเทรด

- การวางจุดตัดขาดทุน เทรดเดอร์ที่มีประสบการณ์มีแนวโน้มที่จะหลีกเลี่ยงการวางจุดตัดขาดทุนไว้ตัวเลขกลมๆ (อาทิ 5,10,20,100 เป็นต้น)

- ตลาดจะใช้เวลาส่วนใหญ่วิ่งอยู่ในกรอบราคามากกว่าช่วงเวลาที่เป็นแนวโน้ม

- การทะลุของราคาของจริงจะต้องได้รับการยืนยันด้วยปริมาณการซื้อขายที่สูง ในขณะที่การทะลุแบบหลอกมีแนวโน้มที่จะมีปริมาณการซื้อขายเบาบาง การทะลุของจริงจะได้รับการยืนยันเมื่อตัวบ่งชี้ทางเทคนิคทำจุดสูงสุดหรือต่ำสุดใหม่ในทิศทางเดียวกันกับราคา ในขณะที่การทะลุแบบหลอกมักจะสังเกตได้จาก Divergence ระหว่างราคาและตัวบ่งชี้ซึ่ง

- แนวโน้มและกรอบราคา

- แนวโน้มและกรอบราคาต้องการกลยุทธ์ที่แตกต่างกัน เมื่อคุณเปิดลองในแนวโน้มขาขึ้นหรือขายชอร์ทในแนวโน้มขาลง คุณจำเป็นจะต้องใช้จุดตัดขาดทุนที่กว้างขึ้นเพื่อที่จะได้ไม่ถูกเขย่าออกไปก่อนอย่างง่ายดาย ตรงกันข้ามกับในกรอบราคา คุณจำเป็นจะต้องใช้จุดตัดขาดทุนแคบ เคลื่อนไหวอย่างรวดเร็วและปิดสถานะออกมาเมื่อมีสัญญาณแม้แต่เพียงเล็กน้อยของการกลับทิศของราคา

- ข้อแตกต่างอีกอย่างของกลยุทธ์การเทรดในระหว่างช่วงที่เป็นแนวโน้มและช่วงที่ราคาแกว่งในกรอบราคาก็คือการจัดการกับความแข็งแกร่งและความอ่อนแอ คุณจำเป็นจะต้องไปกับความแข็งแกร่งในระหว่างช่วงที่เป็นแนวโน้ม ซื้อในแนวโน้มขาขึ้นและชอร์ทในแนวโน้มขาลง แต่เมื่อราคาวิ่งอยู่ในกรอบราคาคุณต้องตั้งเป้าหมายที่จะทำในแบบที่ตรงข้ามกันคือซื้อเมื่อราคาย่อตัวและขายเมื่อราคามีความแข็งแกร่ง

- ไม่ว่าวิธีการใดที่คุณใช้ อย่าลืมใช้กฏข้อสำคัญของการบริหารความเสี่ยงด้วย ระยะห่างระหว่างจุดที่คุณเข้าไปเปิดการเทรดกับจุดตัดขาดทุนของคุณคูณด้วยขนาดของสถานะจะต้องไม่มากกว่า 2 เปอร์เซนต์ของเงินทุนในบัญชีของคุณ

- เมื่อทำการเทรดบนแนวโน้ม คุณควรจะเทรดด้วยจำนวนเงินที่น้อยลงและตั้งจุดขาดทุนให้ไกลขึ้น

- ซึ่งแตกต่างจากการเทรดในกรอบราคา (Sideway) ที่คุณอาจเพิ่มขนาดเงินลงทุนให้มากขึ้นในการเทรด แต่ควบคุมการวางจุดตัดขาดทุนให้แคบลง

- Kangaroo Tails (หางจิงโจ้)

- จุดกลับตัวของแนวโน้ม

- เรียกอีกอย่างหนึ่งว่า “Fingers”

สั่งซื้อ หนังสือ “เทรดเพื่อชีวิต The new trading for a living” ได้ที่นี่ : คลิ๊ก

การวิเคราะห์ทางเทคนิคด้วยคอมพิวเตอร์ (Computerized Technical Analysis)

- คอมพิวเตอร์กับการเทรด

- มันเป็นเรื่องดีที่จะค้นข้อมูลให้ครอบคลุมวัฏจักรตลาดของกระทิงและหมี 2 รอบ หรือประมาณ 10 ปี

- ถ้าประวัติของหุ้นสั้นเกินไป มันก็จะไม่มีรูปแบบที่น่าเชื่อถือที่จะระบุออกมาได้ นั่นคือเหตุผลว่าทำไมผมถึงหลีกเลี่ยงการเทรดในหุ้นที่มีอายุน้อยมากๆ หรือพวกหุ้นที่มีประวัติยาวน้อยกว่าหนึ่งปี

- เทรดเดอร์มือใหม่ไม่ควรจะเข้ามายุ่งเกี่ยวกับการเล่น Day Trading มันต้องใช้การตัดสินใจอย่างฉับพลัน และถ้าคุณหยุดคิด คุณก็ไม่รอด ให้เรียนรู้วิธีการเทรดในสภาพแวดล้อมที่ช้ากว่านั้น ให้เป็น Position หรือ Swing Trader ที่มีความสามารถก่อนที่จะพิจารณาการเข้ามาเล่น Day Trading

- Indicator แบ่งออกเป็น 3 กลุ่ม คือ

- 1. ตัวบ่งชี้ตามแนวโน้ม (Trend-following Indicator)

- 2. ตัวบ่งชี้การแกว่งของราคา (Oscillator)

- 3. กลุ่มอื่นๆ

- ตัวบ่งชี้แบบตามแนวโน้ม (Trend-following Indicators) จะรวมไปถึงค่าเฉลี่ยเคลื่อนที่ เส้น MACD (Convergence-Divergnce ของค่าเฉลี่ยเคลื่อนที่), Directional System, On-Balance Volume, อัตราส่วนการสะสมหุ้นต่อการกระจายหุ้น (Accumulation/Distribution) และตัวอื่นๆ ตัวบ่งชี้แบบตามแนวโน้มจะให้สัญญาณประเภทที่เกิดขึ้นพร้อมกันกับราคา (Coincident) หรือเกิดขึ้นภายหลังราคา (Lagging) พวกมันจะมีการกลับตัวหลังจากที่แนวโน้มได้เกิดการกลับทิศไปแล้ว

- ตัวบ่งชี้การแกว่งของราคา (Oscillators) จะช่วยในการระบุจุดกลับตัว พวกมันรวมไปถึง MACD Histogram, Force Index, Stochastic, Rate of Change, Momentum, Relative Strength Index, Elder-ray, Williams %R และอื่นๆ ตัวบ่งชี้การแกว่งของราคาจะเป็นตัวบ่งชี้ที่ให้สัญญาณประเภทเกิดขึ้นก่อนราคา (Leading) หรือเกิดขึ้นพร้อมกันกับราคา (Coincident) ซึ่งมักจะมีการกลับตัวก่อนหน้าการกลับตัวของราคา

- ตัวบ่งชี้กลุ่มอื่นๆ จะมอบการรับรู้เกี่ยวกับความรุนแรงของภาวะกระทิงหรือภาวะหมี พวกมันรวมไปถึงดัชนีหุ้นที่ทำจุดสูงสุดใหม่-หุ้นที่ทำจุดต่ำสุดใหม่ อัตราส่วนของออปชั่นพุต-คอล ความเห็นสรุปโดยรวมด้านภาวะกระทิง การกระทำโดยรวมของเทรดเดอร์ และอื่นๆ พวกมันสามารถจะเป็นตัวบ่งชี้ที่เกิดขึ้นก่อนหรือเกิดขึ้นพร้อมกันก็ได้

- มันเป็นเรื่องดีที่จะผสมผสานตัวบ่งชี้หลายๆ ตัวจากกลุ่มที่แตกต่างกัน เพื่อให้ข้อเสียของพวกมันลบล้างซึ่งกันและกันเองไป ในขณะที่ข้อดีของพวกมันจะยังคงอยู่เหมือนเดิม นี่คือเป้าหมายของระบบการเทรดแบบ Triple Screen

- ค่าเฉลี่ยเคลื่อนที่

ปฐมบท เส้นค่าเฉลี่ย (Moving Average)

- ข้อความที่สำคัญที่สุดของค่าเฉลี่ยเคลื่อนที่ก็คือทิศทางความชันของมัน เมื่อมันสูงขึ้น มันแสดงว่าฝูงชนกำลังมองโลกในแง่ดีมากหรืออยู่ในภาวะกระทิง เมื่อมันตกลงมา มันแสดงว่าฝูงชนกำลังมองโลกในแง่ร้ายมากขึ้นหรืออยู่ในภาวะหมี เมื่อราคาวิ่งสูงขึ้นไปเหนือเส้นค่าเฉลี่ยเคลื่อนที่มันก็หมายความว่า ฝูงชนมองเป็นภาวะกระทิงมากกว่าในช่วงก่อนหน้านั้น เมื่อราคาตกลงมาต่ำกว่าค่าเฉลี่ยเคลื่อนที่ ฝูงชนก็กำลังมองเป็นภาวะหมีมากกว่าในช่วงก่อนหน้านั้น

- มันไม่มีตัวเลขเดียวที่ “ดีที่สุด” สำหรับจำนวนวันของ EMA

- ผมชอบตัวเลข 22 เพราะว่ามันมีวันที่มีการเทรดประมาณ 22 วันในแต่ละเดือน

- กฏในการเทรด

- 1. เมื่อ EMA วิ่งสูงขึ้น เทรดตลาดจากในด้านลอง ซึ้อเมื่อราคาย่อตัวลงมาใกล้กับเส้นค่าเฉลี่ยเคลื่อนที่ เมื่อคุณเปิดสถานะลองไปแล้ว ให้วางจุดตัดขาดทุนไว้ต่ำกว่าจุดต่ำย่อยครั้งล่าสุด และขยับมันขึ้นมาที่จุดเท่าทุนในทันทีที่ราคาปิดสูงกว่าราคานั้น

- 2. เมื่อ EMA กำลังตกลงไป เทรดตลาดจากในด้านชอร์ท ขายชอร์ทเมื่อราคาวิ่งขึ้นมาใกล้เส้น EMA และวางจุดตัดขาดทุนไว้เหนือกว่าจุดสูงสุดย่อยครั้งล่าสุด ขยับจุดตัดขาดทุนของคุณลงมาที่จุดเท่าทุนเมื่อราคาตกลงไป

- 3. เมื่อ EMA ค่อนข้างเรียบและมีการแกว่งไปมาเพียงเล็กน้อย มันระบุถึงตลาดที่ไม่มีเป้าหมายและไม่มีแนวโน้ม อย่าเทรดโดยใช้วิธีการแบบตามแนวโน้ม

- EMA แบบคู่ : ผมชอบใช้เส้นค่าเฉลี่ยเคลื่อนที่แบบ Exponential สองเส้นมากกว่าที่จะใช้เพียงเส้นเดียว EMA ที่ยาวกว่าจะแสดงถึงความเห็นร่วมกันในเรื่องมูลค่าในระยะยาวที่ยาวกว่า EMA ที่สั้น กว่าแสดงถึงความเห็นร่วมกันในเรื่องมูลค่าในระยะเวลาที่สั้นกว่า

- ผมจะใช้อัตราส่วนระหว่างสองเส้นนี้อยู่ที่ประมาณสองต่อหนึ่ง ตัวอย่างเช่น ผมอาจจะใช้ EMA 26 สัปดาห์กับ 13 สัปดาห์ในชาร์ทรายสัปดาห์ หรือ EMA 22 วันกับ 11 วันในชาร์ทรายวัน

- ในระหว่างแนวโน้มขาขึ้นที่แสดงในชาร์ทนี้ คุณสามารถมองเห็นการดึงกลับของราคามาที่มูลค่าซึ่งนำเสนอโอกาสที่น่าดึงดูดใจในการซื้อในบริเวณเลข 1, 2, 3 และ 4 การกลับตัวลงของ EMA ระยะยาวบอกถึงจุดสิ้นสุดของแนวโน้มขาขึ้น ที่ขอบขวาของชาร์ทนี้ แนวโน้มเป็นขาลง ในขณะที่การดึงกลับของราคามาที่มูลค่าในบริเวณเลข 5 จะนำเสนอโอกาสในการชอร์ท

- Moving Average Convergence-Divergence : เส้น MACD และ MACD-Histogram

MACD Indicator คิดค้นโดย Gerald Appel

- กฏในการเทรดสำหรับเส้น MACD

- 1. เมื่อเส้น MACD ซึ่งไวกว่าตัดขึ้นเหนือเส้น Signal ซึ่งช้ากว่า มันจะส่งเป็นสัญญาณซื้อออกมา ให้เปิดลองและวางจุดตัดขาดทุนไว้ต่ำกว่าจุดต่ำย่อยครั้งล่าสุด

- 2. เมื่อเส้น MACD ที่ไวกว่าตัดลงมาต่ำกว่าเส้น Signal ที่ช้ากว่า มันจะส่งเป็นสัญญาณขายออกมา ให้เปิดชอร์ทและวางจุดตัดขาดทุนไว้เหนือกว่าจุดสูงย่อยครั้งล่าสุด

- ขอให้สังเกตรูปแบบอื่นๆ หลายรูปแบบที่อยู่บนชาร์ทนี้ เมื่อ ABX ตกลงมาทำจุดต่ำสุดในประวัติศาสตร์ในตำแหน่ง B เส้น MACD กลับไม่ยืนยันราคานั้น มันไม่ได้ตกลงไปทำจุดต่ำสุดใหม่แต่กลับทำรูปแบบ Double Bottom ตำแหน่งจุดต่ำสุดใหม่ B นั้นปรากฏออกมาภายหลักว่าเป็นการทะลุลงแบบหลอกซึ่งเป็นสัญญาณของภาวะกระทิง ความพยายามครั้งสุดท้ายของหมีที่จะทุบราคาของ ABX ให้ตกลงมาในบริเวณ C ไม่ได้รับการยืนยันจากเส้น MACD ซึ่งยังคงมีลักษณะแนวโน้มขาขึ้นไปอย่างต่อเนื่องที่มุมขวาสุดของชาร์ทนี้ เส้น MACD ขึ้นไปทำจุดสูงสุดใหม่ในระหว่างการวิ่งขึ้นและบ่งบอกถึงความแข็งแกร่ง เส้น EMA ทั้งสองเส้นกำลังวิ่งขึ้นซึ่งเป็นการยืนยันแนวโน้มของภาวะกระทิง

- กฏการเทรด MACD-Histogram

- 1. ซื้อเมื่อ MACD-Histogram หยุดตกลงไปและเริ่มขยับขึ้น วางจุดตัดขาดทุนไว้ต่ำกว่าจุดต่ำย่อยล่าสุด

- 2. ขายชอร์ทเมื่อ MACD-Histogram หยุกวิ่งขึ้นและเริ่มตกลงมา วางจุดตัดขาดทุนไว้เหนือกว่าจุดสูงย่อยล่าสุด

- Bullish Divergence

- Bearish Divergence

- ระบบ Directional System

ADX และ DMI คืออะไร วิธีการใช้งาน และกลยุทธ์การเทรด

- Directional System คือวิธีการเทรดแบบตามแนวโน้มของราคาอย่างหนึ่ง ซึ่งได้รับการพัฒนาขึ้นมาโดย เจ. เวลล์ ไวล์เดอร์ จูเนียร์ ในช่วงกลางทศวรรษที่ 1970

- ในระหว่างที่ตลากกำลังเป็นแนวโน้มอย่างต่อเนื่อง สเปรดระหว่างเส้นของทิศทางแบบเรียบสองเส้นจะเพิ่มขึ้นและ ADX จะสูงขึ้น ADX จะลดลงเมื่อแนวโน้มมีการกลับทิศหรือเมื่อตลาดเข้าสู่การวิ่งในกรอบราคา มันดีกว่าที่จะใช้วิธีการแบบตามแนวโน้มเฉพาะเมื่อ ADX กำลังสูงขึ้นเท่านั้น

- ตำแหน่งของเส้นทิศทาง (Directional Line) จะเป็นตัวระบุแนวโน้มเมื่อเส้นของทิศทางด้านบวกอยู่เหนือกว่าเส้นของทิศทางด้านลบ มันแสดงว่าเทรดเดอร์ที่เป็นกระทิงมีอิทธิพลเหนือกว่าในตลาด เมื่อเส้นของทิศทางด้านลบอยู่เหนือกว่าเส้นของทิศทางด้านบวก มันก็แสดงว่าเทรดเดอร์เป็นหมีมีความแข็งแกร่งมากกว่า มันเป็นเรื่องดีที่จะเทรดไปในทิศทางเดียวกันกับเส้นของทิศทางที่อยู่สูงกว่า

- ค่าเฉลี่ยของตัวบ่งชี้ทิศทาง (ADX) สูงขึ้นเมื่อสเปรดระหว่างเส้นของทิศทางเพิ่มขึ้น มันแสดงให้เห็นว่าผู้นำตลาดอย่างเช่นกระทิงในตลาดขาขึ้นนั้นกำลังมีความแข็งแกร่งมากขึ้น ผู้แพ้อ่อนแอลงและแนวโน้มนั้นมีโอกาสสูงที่จะดำเนินต่อไป

- ADX จะต่ำลงเมื่อสเปรดระหว่างเส้นของทิศทางแคบลงมา มันแสดงว่ากลุ่มที่คุมตลาดอยู่กำลังเสียความแข็งแกร่งของมันไป ในขณะที่กลุ่มที่เป็นรองมีความแข็งแกร่งมากขึ้น มันบ่งชี้ว่าตลาดกำลังอยู่ในภาวะยุ่งเหยิง และเป็นเรื่องดีกว่าที่จะไม่ใช่วิธีการเทรดแบบตามแนวโน้ม

- กฏในการเทรด ADX

- 1. เทรดจากในด้านลองเท่านั้นเมื่อเส้นของทิศทางด้านบวกอยู่เหนือกว่าเส้นด้านลบ เทรดจากในด้านชอร์ทเท่านั้นเมื่อเส้นของทิศทางด้านลบอยู่เหนือกว่าเส้นด้านบวก เวลาที่ดีที่สุดที่จะเทรดคือตอนที่ ADX กำลังสูงขึ้นซึ่งแสดงว่ากลุ่มที่คุมตลาดอยู่กำลังมีความแข็งแกร่งมากขึ้น

- 2. เมื่อ ADX ลดลง มันแสดงว่าตลาดกำลังมีทิศทางที่ชัดเจนน้อยลงและมีโอกาสสูงที่จะเกิดสัญญาณที่สับสนได้หลายครั้ง เมื่อ ADX เริ่มตกลงมา มันดีกว่าที่จะไม่ใช้วิธีการเทรดแบบตามแนวโน้ม

- 3. เมื่อ ADX ตกลงมาต่ำกว่าเส้นของทิศทางทั้งสองเส้น มันระบุถึงตลาดที่นิ่งและไร้ทิศทาง อย่าให้ระบบการเทรดแบบตามแนวโน้ม แต่ให้เตรียมพร้อมที่จะเทรดเอาไว้เพราะแนวโน้มครั้งใหญ่จะปรากฏขึ้นมาจากภาวะที่สงบแบบนี้

- 4. สัญญาณที่ดีที่สุดของระบบ Directional System จะเกิดขึ้นหลังจากที่ ADX ตกลงมาต่ำกว่าเส้นของทิศทางทั้งสองเส้น ยิ่งมันอยู่ตรงนั้นนานเท่าไร ฐานสำหรับการวิ่งครั้งต่อไปก็จะยิ่งแข็งแกร่งขึ้นเท่านั้น เมื่อ ADX เริ่มวิ่งขึ้นมาจากบริเวณที่ต่ำกว่าเส้นของทิศทางทั้งสองเส้น มันก็แสดงว่าตลาดกำลังจะตื่นขึ้นมาจากการนอนหลับ เมื่อ ADX สูงขึ้นมาสี่จุด (เช่นจาก 9 ไปเป็น 13) จากจุดต่ำสุดของมันที่ต่ำกว่าเส้นของทิศทางทั้งสองเส้น มันจะ “ส่งสัญญาณ” บอกถึงแนวโน้มครั้งใหม่ มันแสดงให้เห็นว่าตลาดกระทิงหรือตลาดหมีครั้งใหม่กำลังจะเกิดขึ้น โดยขึ้นอยู่กับว่าเส้นของทิศทางตัวใดที่อยู่ด้านบน

- 5. เมื่อ ADX วิ่งขึ้นมาอยู่สูงกว่าเส้นของทิศทางทั้งสองเส้น มันจะบอกถึงตลาดที่กำลังมีความร้อนแรงมากเกินไป เมื่อ ADX เริ่มตกลงมาจากบริเวณที่สูงกว่าเส้นของทิศทางทั้งสองเส้น มันแสดงว่าแนวโน้มครั้งใหญ่นั้นเกิดการสะดุดเข้าแล้ว มันเป็นเวลาที่ดีที่จะทำกำไรออกมาจากการเทรดแบบตามทิศทาง ถ้าหากคุณเทรดด้วยสถานะขนาดใหญ่ คุณจะต้องอยากทำกำไรบางส่วนออกมาก่อนอย่างแน่นอน

- ATR ใช้เป็นจุดเข้าเปิดสถานะ, จุดตัดขาดทุน และ เป้าหมายทำกำไรได้เช่นเดียวกัน

- เมื่อ LULU ย่อตัวกลับลงมา ช่วงราคารายวันของมันแคบลงและปริมาณการซื้อขายลดลงไปมากในบริเวณ B เคอร์รี่ซื้อ LULU ไปที่ราคา 72.02 ดอลลาร์ในวันจันทร์ที่ 30 กันยายน ในระหว่างแท่งราคา C ในตอนที่มันฟื้นตัวขึ้นมาจากการทะลุลงแบบหลอก เขาทำกำไรจาก ⅓ ของสถานะของเขาที่ราคา 73.70 ดอลลาร์ภายในวันเดียวกันนั้นเมื่อ LULU เข้ามาอยู่ช่วงไม่กี่เซ็นต์ของ +1 ATR ในวันพฤหัสบดี ระหว่างแท่งราคา D LULU ขึ้นไปชน +2 ATR ของมันที่ราคา 73.63 ดอลลาร์ และเคอร์รี่ก็ออกมาจากสถานของเขาอีก ⅓ เขาทำกำไรจากสถานะที่เหลืออีก ⅓ ใกล้ๆ บริเวณกึ่งกลางของแท่งราคา D

- ตัวบ่งชี้การแกว่งของราคา (Oscillators)

- เราจะสำรวจตัวบ่งชี้การแกว่งของราคาที่เป็นที่นิยมอย่างมากคือ Stochastic และ Relative Strength Index (RSI)

- Stochastic

Stochastic Oscillator คืออะไร วิธีการเทรด

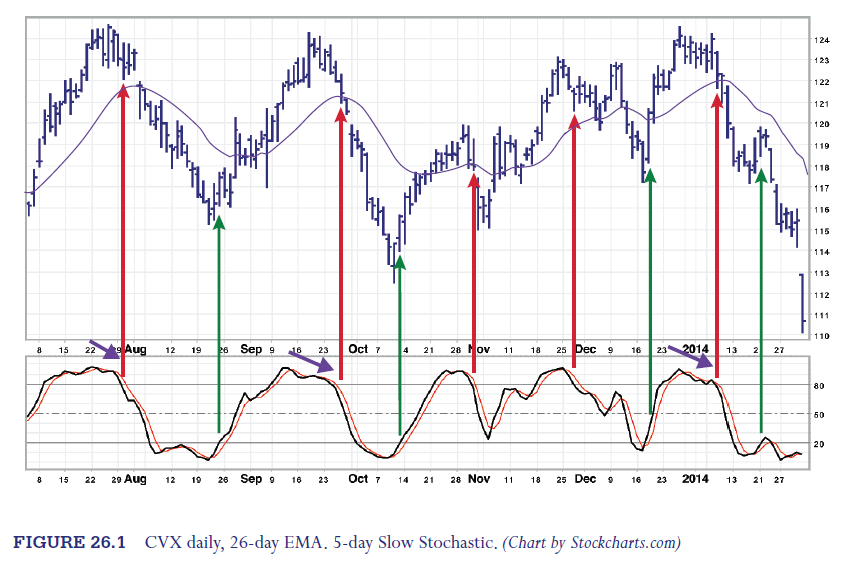

- ชาร์ทของ Chevron Corporation (CV2) ได้แสดงให้เห็นถึงทั้งความมีประโยชน์และความอันตรายของ Stochastic ตราบใดที่หุ้นยังคงวิ่งไปด้านข้างอยู่ในกรอบราคาซึ่งครอบคลุมเวลาส่วนใหญ่ในชาร์ทนี้ Stochastic ก็จะบอกถึงจุดสูงสุดและจุดต่ำสุดในระยะสั้นได้อย่างชัดเจน Stochastic จะให้สัญญาณซื้อซึ่งในที่นี้จะอยู่ตรงตำแหน่งลูกศรสีเขียวในแนวตั้งเมื่อมันวิ่งขึ้นมาอยู่เหนือกว่าเส้นอ้างอิงด้านล่างของมัน มันให้สัญญาณขายซึ่งอยู่ตรงตำแหน่งลูกศรสีแดงด้วยการตกลงไปต่ำกว่าเส้นอ้างอิงด้านบนของมัน สัญญาณนี้ถูกเสริมด้วยรูปแบบจุดสูงสุดของ Stochastic ที่กว้างและเอียงลงในตำแหน่งลูกศรสีม่วง

- คนอ่านชาร์ทที่รอบคอบจะพบการทะลุของราคาแบบหลอกเกิดขึ้นหลายครั้งในกราฟ 26.1 มันจะช่วยยืนยันสัญญาณของ Stochastic การใช้สัญญาณของ Stochastic ในระหว่างที่ตลาดวิ่งในกรอบราคาก็เหมือนกับการกดเครื่องเอทีเอ็ม แต่เครื่องนี้จะหยุดทำงานและกินบัตรของคุณเข้าไปถ้าหากมีแนวโน้มที่ทะลุออกไปจากกรอบราคานั้น แนวโน้มขาลงที่รวดเร็วในบริเวณขอบขวาของชาร์ทได้ลบล้างสัญญาณซื้อจาก Slochastico ไป

- เทรดเดอร์อาจจะไว้ใจใช้ Stochasic ได้ในระหว่างกรอบราคา แต่ควรจะใช้จุดตัดขาดทุนด้วยเพราะว่าการเทรดครั้งสุดท้ายในกรอบราคาจะทำให้เกิดเป็นการขาดทุนเสมอเมื่อแนวโน้มเริ่มเกิดขึ้น

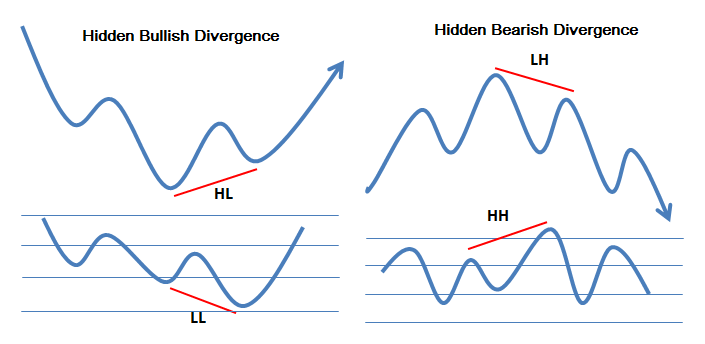

- Divergence

- 1.Bullish Divergence เกิดขึ้นเมื่อราคาตกลงมาทำจุดต่ำสุดใหม่ แต่ Stochastic ทำจุดต่ำย่อยที่สูงขึ้นกว่าจุดต่ำสุดของมันในครั้งก่อนหน้านั้น รูปแบบนี้แสดงว่าหมีกำลังสูญเสียความแข็งแกร่งของมันไปและราคากำลังตกลงมาจากแรงเฉื่อย ในทันทีที่ Stochastic วิ่งกลับขึ้นมาจากจุดต่ำครั้งที่สองของมัน มันก็จะให้เป็นสัญญาณซื้อที่ชัดเจนออกมา ให้เปิดลองแล้ววางจุดตัดขาดทุนไว้ต่ำกว่าจุดต่ำสุดของราคาครั้งล่าสุดในตลาด สัญญาณซื้อที่ดีที่สุดเกิดขึ้นเมื่อจุดต่ำสุดครั้งแรกอยู่ต่ำกว่าเส้นอ้างอิงแนวนอนด้านล่างและจุดต่ำย่อยครั้งที่สองอยู่เหนือกว่ามัน

- 2. Bearish Divergence เกิดขึ้นเมื่อราคาวิ่งขึ้นไปทำจุดสูงสุดใหม่แต่ Stochastic ทำจุดสูงย่อยที่ต่ำกว่าการวิ่งขึ้นครั้งก่อนหน้านั้นของมัน รูปแบบนี้แสดงว่ากระทิงกำลังอ่อนแอลงและราคากำลังวิ่งขึ้นไปจากแรงเฉื่อย ทันทีที่ Stochastic ตกลงมาจากจุดสูงครั้งที่สองของมัน มันก็จะให้เป็นสัญญาณขายออกมา ให้เปิดชอร์ทและวางจุดตัดขาดทุนไว้เหนือกว่าจุดสูงสุดของราคาครั้งล่าสุดในตลาดสัญญาณขายที่ดีที่สุดเกิดขึ้นเมื่อจุดสูงสุดครั้งแรกอยู่เหนือเส้นอ้างอิงแนวนอนด้านบนและครั้งที่สองอยู่ต่ำกว่าเส้นอ้างอิง

- Overbought และ Oversold

- 1. เมื่อคุณระบุแนวโน้มขาขึ้นได้จากชาร์ทรายสัปดาห์ ให้รอจนกว่าเส้น Stochastic ร้ายวันจะตกลงมาต่ำกว่าเส้นอ้างอิงแนวนอนด้านล่างของมัน จากนั้นให้ซื้อหุ้นทันทีที่ราคาสามารถทะลุราคาสูงสุด (High) ของแท่งราคาวันนี้ โดยที่ไม่ต้องรอให้เส้น Slochastic โน้มตัวกลับขึ้น มาตัดขึ้นบนเหนือเส้นอ้างอิง เมื่อคุณอยู่ในสถานะลองแล้ว ให้วางจุดตัดขาดทุนไว้ต่ำกว่าจุดต่ำสุดของวันนั้นหรือของวันก่อนหน้านั้นขึ้นอยู่กับว่าอันไหนที่ต่ำกว่ากัน

- รูปร่างของจุดต่ำสุดของ Stochastic มักจะบ่งชี้ได้ว่าการวิ่งขึ้นนั้นมีความแข็งแกร่งหรือว่าอ่อนแอ ถ้ารูปร่างของมันแคบและตื้นมันก็แสดงว่าหมีมีความอ่อนแอและการวิ่งขึ้นนั้นมีโอกาสสูงที่จะแข็งแกร่ง ถ้ามันลึกและกว้าง มันแสดงว่าหมีมีความแข็งแกร่งและการวิ่งขึ้นนั้นมีโอกาสสูงที่จะอ่อนแอ มันดีกว่าที่จะทำตามสัญญาณซื้อที่ชัดเจนเท่านั้น

- 2. เมื่อคุณระบุแนวโน้มขาลงได้จากชาร์ทรายสัปดาห์ ให้รอจนกว่าเส้น Stochastic รายวันวิ่งขึ้นมาเหนือกว่าเส้นอ้างอิงแนวนอนด้านบนของมัน จากนั้นให้ขายชอร์ททันทีที่ราคาหลุดต่ำกว่าจุดต่ำสุดของแท่งราคาวันนี้ โดยไม่ต้องรอให้เส้น Stochastic โน้มตัวลงมาตัดลงต่ำกว่าเส้นอ้างอิง เพราะถ้าหากรอให้ Stochastic เกิดการตัดกับเส้นอ้างอิง บ่อยครั้งที่ตลาดจะร่วงลงไปแล้วระยะหนึ่ง เมื่อคุณมีสถานะชอร์ทแล้ว ให้วางจุดตัดขาดทุนไว้เหนือกว่าจุดสูงสุดของวันที่เทรดหรือวันก่อนหน้านั้น ขึ้นอยู่กับว่าอันไหนสูงกว่า

- รูปร่างของจุดสูงสุดของ Stochastic มักจะบ่งชี้ได้ว่าการตกนั้นมีโอกาสที่จะลงไปลึกหรือลงไปเพียงแค่เล็กน้อย จุดสูงสุดที่แคบแสดงว่ากระทิงนั้นอ่อนแอและมีโอกาสสูงที่จะเกิดการตกของราคาอย่างรุนแรง จุดสูงสุดของ Slochastic ที่สูงและกว้างแสดงว่ากระทิงมีความแข็งแกร่ง มันปลอดภัยกว่าที่จะปล่อยผ่านสัญญาณขายอันนั้นไป

- 3. อย่าซื้อในเวลาที่ Stochastic กำลังเป็น Overbought และอย่าขายชอร์ทในเวลาที่มันกำลังเป็น Oversold กฎนี้จะคัดกรองเอาการเทรดแย่ๆ ส่วนใหญ่ออกไปได้

- Relative Strength Index

การเทรด RSI (Relative Strength Index)

- ในที่นี้เราใช้ RSI 13 วันกับชาร์ทของ Chevron Corporation (CVX) ที่เราเคยดูมาแล้วในกราฟ 26.1 ในบทของ Stochastic ทั้ง RSI และ Stochastic จะทำงานได้ดีในกรอบราคา แต่จะให้สัญญาณที่เร็วเกินไปและอันตรายเมื่อราคาเริ่มที่จะเป็นแนวโน้ม

- RSI ซึ่งใช้พื้นฐานส่วนใหญ่มาจากราคาปิดจะมีสัญญาณรบกวนน้อยกว่า Stochastic มันจะบอกถึงขาขึ้นเมื่อมันวิ่งขึ้นมาอยู่เหนือกว่าเส้นอ้างอิงด้านล่างของมันซึ่งในที่นี้อยู่ในตำแหน่งเครื่องหมายลูกศรสีเขียวในแนวดิ่ง มันส่งสัญญาณบอกถึงขาลงเมื่อมันตกลงมาต่ำกว่าเส้นอ้างอิงด้านบนของมันซึ่งในที่นี้อยู่ในตำแหน่งลูกศรสีแดงในแนวดิ่งเมื่อเปรียบเทียบซาร์ททั้งสองนี้ คุณจะเห็นได้ว่าสัญญาณของ RSI นั้นจะเกิดขึ้นมาเร็วกว่า

- สัญญาณขายที่ทรงพลังอย่างมากจะเกิดขึ้นจาก Bearish Divergence ของ RSI ในที่นี้คือตำแหน่งลูกศรสีแดงในแนวเฉียงและลูกศรที่เป็นเส้นประสีแดง หุ้นวิ่งขึ้นไปทำจุดสูงสุดใหม่ในขณะที่ RSI ไม่สามารถขึ้นไปถึงเส้นอ้างอิงด้านบนของมันได้และบ่งชี้ถึงความอ่อนแอที่ซ่อนอยู่ในการวิ่งขึ้นนี้

- การทะลุลงของราคาอย่างรุนแรงที่บริเวณขอบขวาของซาร์ททำให้ราคาตกลงมาถึงแม้ว่าจะมีสัญญาณซื้อจาก RS ก็ตาม เพื่อหลีกเลี่ยงการโดนเล่นงานในลักษณะแบบนี้ เราจำเป็นจะต้องใช้จุดตัดขาดทุนเพราะว่าการเทรดครั้งสุดท้ายในกรอบราคาสามารถที่จะทำให้เกิดเป็นการขาดทุนได้อย่างง่ายดายเมื่อแนวโน้มครั้งใหม่เริ่มต้นขึ้น

- กฏในการเทรด RSI

- RSI จะให้สัญญาณในการเทรด 3 ประเภท เรียงลำดับตามความสำคัญ คือ Divergence, รูปแบบในชาร์ท และระดับของ RSI

- Bullish และ Bearish Divergences

- 1. Bullish Divergences จะเป็นสัญญาณซื้อ พวกมันเกิดขึ้นเมื่อราคาตกลงมาทำจุดต่ำสุดใหม่แต่ RSI ทำจุดต่ำย่อยที่สูงขึ้นกว่าจุดต่ำสุดของมันในครั้งก่อนหน้านั้น ซื้อในทันทีที่ RSI กลับตัวขึ้นมาจากจุดต่ำย่อยครั้งที่สองของมันและวางจุดตัดขาดทุนไว้ต่ำกว่าจุดต่ำย่อยของราคาครั้งล่าสุด สัญญาณซื้อจะชัดเจนเป็นพิเศษถ้าหากจุดต่ำสุดครั้งแรกของ RSI อยู่ต่ำกว่าเส้นอ้างอิงด้านล่างและจุดต่ำย่อยครั้งที่สองอยู่เหนือกว่าเส้นนั้น

- 2. Bearish Divergences จะให้เป็นสัญญาณขาย พวกมันเกิดขึ้นเมื่อราคาวิ่งขึ้นไปทำจุดสูงสุดใหม่แต่ RS ทำจุดสูงย่อยที่ต่ำกว่าการวิ่งขึ้นของมันในครั้งก่อนหน้านั้น ขายชอร์ทในทันทีที่ RSI กลับตัวตกลงไปจากจุดสูงครั้งที่สองของมันและวางจุดตัดขาดทุนไว้เหนือกว่าจุดสูงย่อยของราคาครั้งล่าสุด สัญญาณขายจะชัดเจนเป็นพิเศษถ้าหากจุดสูงสุดแรกของ RSI อยู่เหนือกว่าเส้นอ้างอิงด้านบนและจุดสูงครั้งที่สองอยู่ต่ำกว่ามัน

- รูปแบบในชาร์ท

- เมื่อ RSI ทะลุขึ้นมาเหนือเส้นแนวโน้มขาลงของมัน ให้วางคำสั่งซื้อเมื่อราคาสามารถทะลุจุดสูงย่อยของราคาครั้งล่าสุด เพื่อที่จะจับการทะลุขึ้นของราคา

- เมื่อ RSI ทะลุลงไปต่ำกว่าเส้นแนวโน้มขาขึ้นของมัน ให้วางคำสั่งชายซอร์ทเมื่อราคาหลุดต่ำกว่าจุดต่ำย่อยของราคาครั้งล่าสุด เพื่อที่จะจับการทะลุลงของราคา

- ระดับของ RSI

- ซื้อหลังจากที่เส้น RSI ตกลงมาต่ำกว่าเส้นอ้างอิงแนวนอนด้านล่างของมันแล้วสามารถกลับขึ้นไปยืนเหนือเส้นอ้างอิงแนวนอนด้านล่างได้อีกครั้ง

- ขายชอร์ทหลังจากที่เส้น RSI วิ่งขึ้นไปสูงกว่าเส้นอ้างอิงแนวนอนด้านบนของมันแล้วเกิดการตกกลับลงมาต่ำกว่าเส้นอ้างอิงแนวนอนด้านบนอีกครั้ง

ปริมาณการซื้อขายและเวลา (Volume and Time)

- ปริมาณการซื้อขายจะมอบมิติเพิ่มเติมที่มีประโยชน์ให้กับคุณ

- ปริมาณการซื้อขาย

- เทรดเดอร์บางคนไม่ให้ความสนใจกับปริมาณการซื้อขาย พวกเขาคิดว่าราคาได้สะท้อนให้เห็นถึงข้อมูลทุกอย่างที่รู้กันในตลาดไปแล้ว พวกเขาพูดว่า “คุณจะได้เงินจากราคา ไม่ใช่ปริมาณการซื้อขาย” ในทางกลับกัน มืออาชีพรู้ดีว่าการวิเคราะห์ปริมาณการซื้อขายสามารถช่วยให้พวกเขาทำความเข้าใจตลาดได้ลึกกว่าและเทรดได้ดีขึ้นกว่าเดิม

- เข็มชี้ของการเทรด

- 1. ปริมาณการซื้อขายที่สูงจะยืนยันแนวโน้ม ถ้าราคาวิ่งขึ้นไปทำจุดสูงสุดใหม่และปริมาณการซื้อขายทำจุดสูงสุดใหม่ด้วย ราคาก็มีโอกาสสูงที่จะกลับขึ้นไปทดสอบหรือวิ่งทะลุจุดสูงสุดนั้นไปได้

- 2. ถ้าตลาดตกลงไปทำจุดต่ำสุดใหม่และปริมาณการซื้อขายทำจุดสูงสุดใหม่ มันก็มีโอกาสสูงที่จะราคาจะตกลงไปทดสอบหรือทะลุลงไปต่ำกว่าจุดต่ำสุดนั้น “จุดต่ำสุดแบบไคลแมกซ์” ที่มีปริมาณการซื้อขายสูงมากราคามักจะตกกลับลงมาทดสอบจุดนี้อีกครั้งด้วยปริมาณการซื้อขายที่น้อยกว่าเดิม จุดนี้จะเป็นโอกาสในการซื้อที่ยอดเยี่ยม

- 3. ถ้าหากปริมาณการซื้อขายหดตัวลงในขณะที่แนวโน้มยังคงวิ่งต่อไปแนวโน้มนั้นก็พร้อมแล้วที่จะเกิดการกลับทิศ เมื่อตลาดวิ่งขึ้นไปทำจุดสูงสุดใหม่ด้วยปริมาณการซื้อขายที่ต่ำกว่าจุดสูงสุดในครั้งก่อนหน้านั้น ให้หาจังหวะทำกำไรจากสถานะลอง และเหรือ หาโอกาสในการเปิดชอร์ท เทคนิคนี้ใช้ไม่ได้ผลดีเท่าไรนักในแนวโน้มขาลงเพราะการตกลงไปของราคาสามารถที่จะดำเนินต่อไปได้ด้วยปริมาณการซื้อขายที่ต่ำ มันมีคำพูดที่พูดกันในวอลสตรีท ว่า “มันต้องอาศัยแรงซื้อในการดันราคาขึ้นไป แต่พวกมันสามารถที่จะตกลงมาได้ด้วยน้ำหนักของพวกมันเอง”

- 4. ให้เฝ้าดูปริมาณการซื้อขายในระหว่างการย่อตัวของราคาในทิศทางตรงข้ามกับแนวโน้ม เมื่อแนวโน้มขาขึ้นถูกคั่นด้วยการตกลงมาของราคา บ่อยครั้งที่ปริมาณการซื้อขายจะสูงขึ้นอย่างกะทันหันจากการขายทำกำไร เมื่อการย่อตัวนั้นดำเนินต่อไปแต่ปริมาณการซื้อขายเริ่มลดลง มันก็แสดงว่ากระทิงไม่ได้กำลังวิ่งหนีอีกต่อไปแล้วหรือแรงกดดันจากการขายนั้นเริ่มที่จะหมดไปแล้ว เมื่อปริมาณการซื้อขายลดลงอย่างมาก มันก็แสดงว่าการย่อตัวนั้นใกล้จะจบลงแล้วและแนวโน้มขาขึ้นก็พร้อมแล้วที่จะกลับมาอีกครั้ง มันจะระบุถึงโอกาสในการซื้อที่ดี แนวโน้มขาลงหลักมักจะถูกคั่นด้วยการวิ่งขึ้นซึ่งเริ่มต้นด้วยปริมาณการซื้อขายที่สูง เมื่อหมีที่อ่อนแอถูกกำจัดออกไปแล้ว ปริมาณการซื้อขายก็จะลดลงและให้เป็นสัญญาณในการขายชอร์ทออกมา

- ตัวบ่งชี้ที่ใช้พื้นฐานจากปริมาณการซื้อขาย

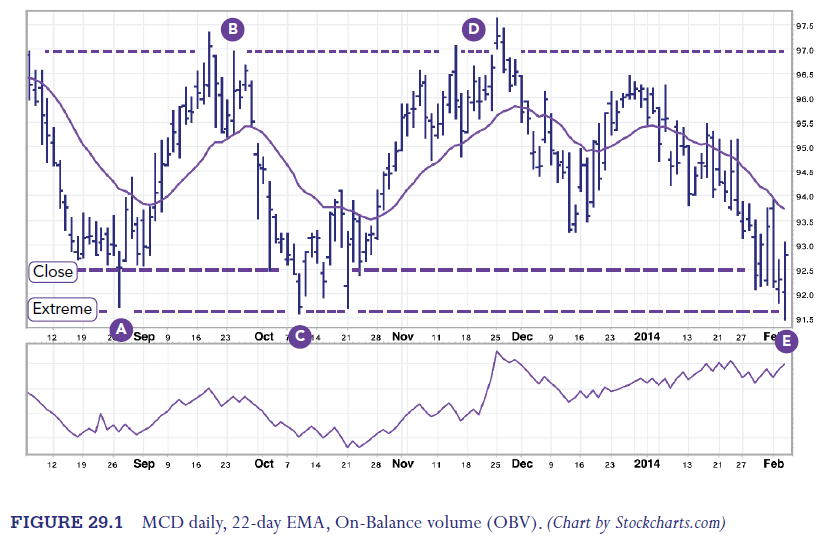

On-Balance Volume

On Balance Volume (OBV) วัดแรงซื้อแรงขายสะสม

- On-Balance Volume (OBV) คือตัวบ่งชี้ที่ถูกออกแบบขึ้นมาโดย โจเซฟ แกรนวิลล์ และถูกบรรยายไว้ในหนังสือของเขาชื่อ Now Slrategy of Daily Stock Market Timing แกรนวิลล์ใช้ OBV เป็นตัวบ่งชี้นำหรือตัวบ่งชี้ที่เกิดขึ้นก่อน (Leading Indicator) ของตลาดหุ้น

- สัญญาณในการเทรด

- 1. เมื่อ OBV ทำจุดสูงสุดใหม่ มันจะยืนยันความแข็งแกร่งของกระทิงซึ่งบ่งชี้ว่าราคามีแนวโน้มที่จะวิ่งสูงขึ้นไปอีกและให้สัญญาณในการซื้อ เมื่อ OBV ตกลงไปต่ำกว่าจุดต่ำสุดก่อนหน้านั้นของมัน มันจะยืนยันความแข็งแกร่งของหมี และพยากรณ์ถึงการตกของราคาในอนาคต และเป็นสัญญาณในการขายชอร์ท

- 2. OBV จะให้สัญญาณซื้อและขายที่ชัดเจนที่สุดเมื่อมันมีการเบี่ยงเบน (Divergences) ออกไปจากราคา ถ้าราคาวิ่งขึ้นไปแล้วมีการเทขายลงมาจากนั้นก็วิ่งขึ้นไปทำจุดสูงสุดใหม่ แต่ OBV วิ่งขึ้นไปทำจุดสูงสุดที่ต่ำกว่าเดิม มันจะสร้างเป็น Bearish Divergence และให้สัญญาณในการขาย ถ้าราคาตกลงไปแล้วเด้งกลับขึ้นมา จากนั้นก็ตกลงไปทำจุดต่ำสุดใหม่ แต่ OBV ตกลงไปทำจุดต่ำสุดที่ตื้นกว่าเดิม มันบอกถึง Bullsh Divergence และให้เป็นสัญญาณในการซื้อ Divergence ในระยะยาวจะมีความสำคัญกว่าระยะสั้น Divergence ที่เกิดขึ้นมาจากช่วงระยะเวลาหลายสัปดาห์จะให้สัญญาณที่ชัดเจนกว่า Divergence ที่เกิดขึ้นมาจากระยะเวลาเพียงไม่กี่วัน

- 3. เมื่อราคาวิ่งอยู่ในกรอบราคาและ OBV ทะลุขึ้นไปทำจุดสูงสุดใหม่มันจะให้สัญญาณในการซื้อ เมื่อราคาวิ่งอยู่ในกรอบราคาและ OBVทะลุลงไปทำจุดต่ำสุดใหม่ มันจะให้สัญญาณในการขายซอว์ท

- Mc Donald’s Corp. (MCD) เป็นหุ้นที่มั่นคงและเคลื่อนไหวช้า คุณสามารถเห็นกรอบราคาที่ค่อนข้างแคบซึ่งอยู่ในตำแหน่งของเส้นประ (เส้นประสองเส้นด้านล่าง เส้นหนึ่งเป็นเส้นกรอบราคาแบบแน่นและอีกเส้นเป็นแบบหลวม) สังเกตแนวโน้มของ MCD ที่มักจะเกิดการทะลุของราคาแบบหลอก (จุดต่ำสุด A และ C และจุดสูงสุด B และ D) ให้สังเกตรูปแบบ Kangaroo Tail ในบริเวณ A

- ที่ขอบขวาของชาร์ท ตลาดหุ้นกำลังร่วงอย่างรุนแรง แต่ในขณะที่ MCD เทรดกันอยู่ใกล้ๆ กับจุดต่ำสุดที่เพิ่งผ่านมาไม่นานของมัน แต่ตัวบ่งชี้ OBV กำลังเทรดกันอยู่ใกล้ๆกับจุดสูงสุด มันบ่งชี้ถึงความแข็งแกร่งและแนะนำให้ซื้อแทนที่จะเป็นการขาย

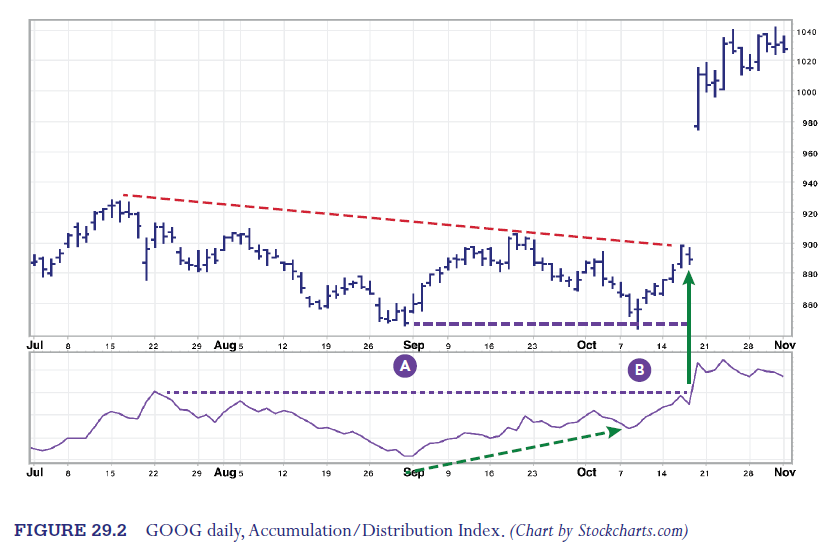

การสะสมหุ้น/การกระจายหุ้น (Accumulation/Distribution)

- ตัวบ่งชี้นี้ถูกพัฒนาขึ้นมาโดย แลรี่ วิลเลียม และถูกบรรยายไว้ในหนังสือที่เขาเขียนขึ้นมาในปี 1973 ชื่อ How I Made One Million Dollars มันถูกออกแบบให้เป็นตัวบ่งชี้ที่เกิดขึ้นก่อน (Leading Indicator) สำหรับหุ้น

A/D = (ราคาปิด – ราคาเปิด) / (ราคาสูงสุด – ราคาต่ำสุด) * ปริมาณการซื้อขาย

- กฏในการเทรด

- 1. ถ้าราคาวิ่งขึ้นไปทำจุดสูงสุดใหม่แต่ A/D ทำจุดสูงสุดที่ต่ำกว่าเดิมมันจะให้สัญญาณในการขายชอร์ท Bearish Divergence แบบนี้แสดงให้เห็นว่ามืออาชีพในตลาดกำลังขายออกมาในการวิ่งขึ้นนั้น

- 2. Bulish Divergence เกิดขึ้นเมื่อราคาตกลงไปทำจุดต่ำสุดใหม่แต่ A/D ทำจุดต่ำสุดที่สูงกว่าการตกลงมาในครั้งก่อนหน้านั้นของมัน มันแสดงให้เห็นว่ามืออาชีพในตลาดกำลังใช้โอกาสที่ราคาตกลงมาในการซื้อ และการวิ่งขึ้นก็กำลังใกล้จะเกิดขึ้นแล้ว

- “เหตุการณ์ที่กำลังจะเกิดขึ้นได้ทอดเงาของมันมาล่วงหน้าก่อนแล้ว” คือคำพูดเก่าๆ ซึ่งมีความหมายอย่างมากสำหรับการวิเคราะห์ทางเทคนิค Google Inc. (GOOG)อยู่ในแนวโน้มขาลงมาเป็นเวลาหลายเดือน แต่แนวโน้มขาขึ้นของดัชนีการสะสมหุ้นการกระจายหุ้น (A/D) แสดงให้เห็นว่าเงินของรายใหญ่กำลังซื้ออยู่ หุ้นตกลงมาต่ำกว่าที่จุด B เมื่อเทียบกับตรงจุด A แต่ดัชนี A/D ทำจุดต่ำสุดที่สูงกว่าเดิมมาก และที่สำคัญพอๆ กันก็คือมันทะลุขึ้นไปทำจุดสูงสุดใหม่ (ตำแหน่งลูกศรสีเขียวแนวดิ่ง) ก่อนที่ราคาจะกระโดดเปิดขึ้นไปจากการประกาศตัวเลขผลประกอบการที่ดีอย่างน่าประหลาดใจ มีบางคนรู้ว่าอะไรกำลังจะเกิดขึ้น และการซื้ออย่างหนักของพวกเขาถูกระบุได้ด้วยรูปแบบของ A/D และการทะลุขึ้นของมัน การวิเคราะห์ทางเทคนิคจะช่วยลดความไม่เสมอภาคของความรู้ระหว่างคนในและคนนอกลงมาได้

- Force Index

Force Index | สะท้อน 3 ข้อมูลบน Indicator เดียว

- Force Index เป็นตัวบ่งชี้การแกว่งของราคาตัวหนึ่งซึ่งถูกพัฒนาขึ้นมาโดยผู้แต่งหนังสือเล่มนี้ มันรวมเอาปริมาณการซื้อขายและราคาเข้าไว้ด้วยกัน

- กฏในการเทรด

- 1. ซื้อเมื่อ EMA 2 วันของ Force Index ตกกลับลงมาเป็นค่าลบในระหว่างแนวโน้มขาขึ้น

- 2. ขายชอร์ทเมื่อ EMA 2 วันของ Force Index ขึ้นมาเป็นค่าบวกในระหว่างแนวโน้มขาลง

- 3. Bullish Divergence ระหว่าง EMA 2 วันของ Force Index และราคาจะให้เป็นสัญญาณซื้อที่ชัดเจน Bullish Divergence เกิดขึ้นเมื่อราคาตกลงมาทำจุดต่ำสุดใหม่ในขณะที่ Force Index ทำจุดต่ำสุดที่ตื้นกว่าเดิม

- 4. Bearish Divergence ระหว่าง EMA 2 วันของ Force Index และราคาจะให้เป็นสัญญาณขายที่ชัดเจน Bearish Divergence เกิดขึ้นเมื่อราคาวิ่งขึ้นไปทำจุดสูงสุดใหม่ในขณะที่ Force Index ทำจุดสูงสุดครั้งที่สองที่ต่ำกว่าเดิม

- 5. เมื่อไรก็ตามที่ EMA 2 วันของ Force Index ตกลงมาห้าเท่าของความลึกตามปกติของมันหรือมากกว่า แล้วมีการเด้งกลับขึ้นมาจากจุดต่ำสุดนั้น ให้คาดว่าราคากำลังจะวิ่งขึ้นไปในอีกไม่กี่วัน

- ในกรณีของ Adobe Systems, Inc. (ADBE) มันเป็นแนวโน้มขาขึ้นมาอย่างต่อเนื่องในชาร์ทรายสัปดาห์ซึ่งยืนยันโดย EMA ที่วิ่งขึ้นของมัน (ไม่ได้แสดงเอาไว้) เมื่อแนวโน้มรายสัปดาห์เป็นขาขึ้น Force Index แบบ 2 วันในชาร์ทรายวันจะให้ชุดของสัญญาณซึ่งระบุจุดในการเข้าซื้อออกมาอย่างต่อเนื่อง แทนที่จะไล่ซื้อตามความแข็งแกร่งของตลาดในราคาที่สูง มันดีกว่าที่จะซื้อในระหว่างการย่อตัวระยะสั้นของราคา เมื่อคลื่นขนาดกลาง (Wave) วิ่งไปในทิศทางตรงข้ามกับคลื่นหลักขนาดใหญ่ (Tide) คลื่นขนาดกลางเหล่านี้จะถูกระบุโดยการที่ Force Index 2 วันตกลงไปต่ำกว่าศูนย์ เมื่อ Force Index 2 วันกลายเป็นค่าลบ มันเป็นเรื่องสมเหตุสมผลที่จะเริ่มวางคำสั่งซื้อเข้าไปที่เหนือกว่าจุดสูงสุดของแท่งราคาอันล่าสุด นี่จะเป็นการรับประกันว่าคุณจะได้เข้าไปในการเทรดในด้านลองใน ทันทีที่คลื่นขาลงนั้นเริ่มเสียพลังของมันไป

Force Index ระยะกลาง

- 1. เมื่อ EMA 13 วันของ Force Index อยู่เหนือกว่าเส้นศูนย์ กระทิงกำลังเป็นฝ่ายคุมตลาด เมื่อมันอยู่ต่ำกว่าเส้นศูนย์ หมีเป็นฝ่ายคุมตลาด

- 2. จุดสูงสุดใหม่ของ EMA 13 วันของ Force Index แสดงว่ากระทิงมีความแข็งแกร่งมากและการวิ่งขึ้นนั้นมีโอกาสสูงที่จะดำเนินต่อไป Bearish Divergence ระหว่าง EMA 13 วันของ Force Index และราคาเป็นสัญญาณที่ชัดเจนของการขายชอร์ท ถ้าราคาขึ้นไปทำจุดสูงสุดใหม่ แต่ตัวบ่งชี้ตัวนี้ทำจุดสูงสุดที่ต่ำกว่าเดิม มันเตือนว่ากระทิงกำลังสูญเสียพลังและหมีก็พร้อมแล้วที่จะเข้ามาคุมตลาด

- 3. จุดต่ำสุดใหม่ของ EMA 13 วันของ Force Index แสดงว่าแนวโน้มขาลงนั้นมีโอกาสสูงที่จะดำเนินต่อไป ถ้าราคาตกลงมาทำจุดต่ำสุดใหม่แต่ตัวบ่งซี้นี้วิ่งขึ้นไปเหนือเส้นศูนย์และตกกลับลงมาอีกครั้งแต่ทำจุดต่ำสุดที่ตื้นกว่าเดิม มันก็จะทำให้เกิดเป็น Bullsh Divergence มันบอกว่าหมีกำลังสูญเสียพลังและให้เป็นสัญญาณในการซื้อ

- Open Interest

- Open Interest (OI) สะท้อนให้เห็นถึงจำนวนของสถานะชอร์ทหรือลองทั้งหมดในตลาดฟิวเจอร์หรือออปชั่นใดๆ ก็ตาม เนื่องจากทั้งสองอย่างนี้จะมีจำนวนเท่ากันในตลาดอนุพันธ์ OI จึงสะท้อนให้เห็นถึงระดับของความมั่นใจในหมู่ของกระทิงและหมี

- OI ที่วิ่งสูงขึ้นแสดงให้เห็นว่าความขัดแย้งระหว่างกระทิงและหมีมีความรุนแรงมากขึ้นและยืนยันแนวโน้มที่เป็นอยู่ในขณะนั้น ในทางกลับกัน OI ที่ตกลงไปแสดงว่าผู้แพ้กำลังออกไปจากตลาดในขณะที่ผู้ขนะกำลังทำกำไรออกมา มันเป็นสัญญาณบอกว่าแนวโน้มนั้นกำลังใกล้จะถึงจุดสิ้นสุดของมันแล้ว

- ในบริเวณใกล้ๆ กับขอบซ้ายของซาร์ทฟิวเจอร์ของพันธบัตรรัฐบาลเดือนมีนาคม 2014 (TVH14) นี้ แนวโน้มกำลังเป็นขาลง แต่ OI ที่กำลังตกลงมาได้เตือนหมีไม่ให้อยู่ในแนวโน้มขาลงนั้นนานเกินไป 0 ลงไปถึงจุดต่ำสุดในบริเวณ A ส่วนราคาของพันธบัตรลงไปถึงจุดต่ำสุดในบริเวณ B และในบริเวณ C ทั้งคู่เป็นขาขึ้นอย่างชัดเจนในขณะที่การวิ่งขึ้นของ OI ได้พยากรณ์ว่าราคายังจะสูงขึ้นไปได้อีก OI ขึ้นไปถึงจุดสูงสุดในบริเวณ D และในขณะที่ราคายังคงวิ่งขึ้นต่อไปในบริเวณ E แต่แนวโน้มขาลงครั้งใหม่ของ OI จะเป็นคำเตือนไปยังกระทิงในบริเวณใกล้ๆ กับขอบขวาของชาร์ทนี้

- ชาร์ทของ Open Interest นั้นไม่ได้ดูเรียบง่ายและซัดเจนอย่างซาร์ทนี้เสมอไปทุกครั้ง เทรดเดอร์ที่จริงจังจะไม่คาดหวังที่จะพบวิธีที่เป็นเหมือนเวทมนตร์ของตัวบ่งซี้เพียงตัวเดียว พวกเขาจะใช้ตัวบ่งชี้หลายตัวและจะมีการกระทำก็ต่อเมื่อสัญญาณของพวกมันยืนยันซึ่งกันและกัน

- กฏของการเทรด OI

- 1. เมื่อ Open Interest เพิ่มขึ้นในระหว่างการวิ่งขึ้นของราคา มันจะยืนยันแนวโน้มขาขึ้นนั้นและให้สัญญาณไฟเขียวสำหรับการเพิ่มสถานะลองเข้าไป มันแสดงว่าคนขายชอร์ทในจำนวนมากขึ้นกำลังเข้ามาในตลาด เมื่อพวกเขาหนีออกไป การปิดสถานะชอร์ทของพวกเขาจะผลักดันให้การวิ่งขึ้นนั้นสูงขึ้นไปอีก

- 2. ถ้า Open Interest ลดลงมาในขณะที่ราคากำลังวิ่งอยู่ในกรอบราคมันระบุถึงการปิดสถานะชอร์ทของบริษัทเชิงพาณิชย์ขนาดใหญ่และส่งเป็นสัญญาณในการซื้อออกมา เมื่อบริษัทพาณิชย์เริ่มปิดสถานะชอร์ท พวกเขาแสดงออกมาให้เห็นว่าพวกเขาคาดการณ์ว่ากำลังจะวิ่งขึ้นไป

- 3. เมื่อเส้น Open Interest แบนลงในระหว่างการวิ่งขึ้นของราคา มันแสดงว่าแนวโน้มขาขึ้นนั้นมีอายุมากแล้วและช่วงของการทำกำไรที่ดีที่สุดได้ผ่านไปแล้ว มันให้สัญญาณบอกคุณว่าให้ขยับจุดตัดขาดทุนมาให้แคบลงในสถานะลองและหลีกเลี่ยงการเข้าไปซื้อเพิ่มเมื่อ Open Interest แบนลงในระหว่างการตกลงของราคา มันเตือนคุณว่าแนวโน้มขาลงนั้นเกิดขึ้นอย่างเต็มที่แล้วและมันดีที่สุดที่จะขยับจุดตัดขาดทุนในสถานะชอร์ทให้แคบลง เส้น Open Interest ที่แบนในตลาดที่วิ่งอยู่ในกรอบราคาไม่ได้เป็นตัวที่บอกถึงข้อมูลใหม่ใดๆ

- เวลา

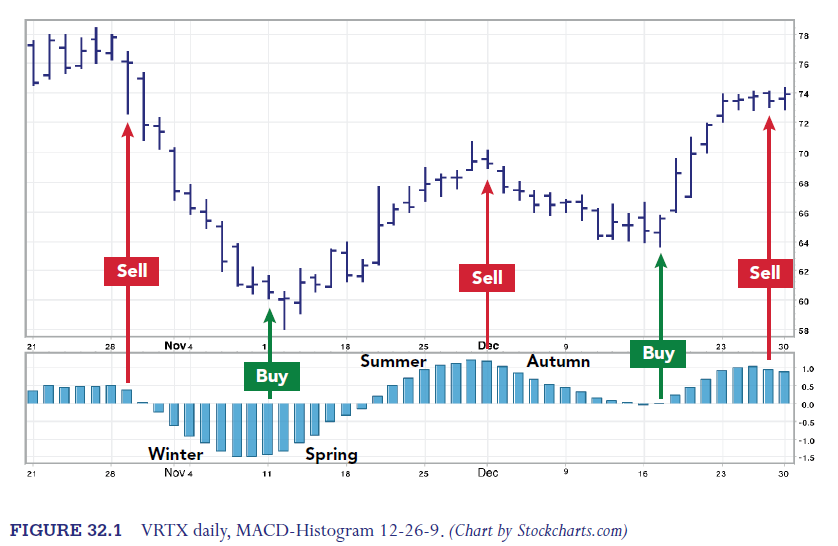

ฤดูกาลของตัวบ่งชี้

- เราสามารถประยุกต์แนวความคิดในเรื่องฤดูกาลมาใช้กับตัวบ่งชี้และกรอบเวลาได้เกือบทุกอัน รวมไปถึงกรอบเวลาแบบอินทราเดย์ มันสามารถใช้ได้กับผลิตภัณฑ์การเทรดจำนวนมาก ถึงแม้ว่าในตัวอย่างนี้เราจะมุ่งเน้นมาที่ MACD-Histogram ของบริษัท Vertex Pharmaceuticals, Inc. (VRTX) ซึ่งเป็นหุ้นตัวหนึ่งใน Nasdaq 100 ก็ตาม

- ฤดูใบไม้ร่วง – ตัวบ่งชี้อยู่เหนือกว่าเส้นกลางแต่กำลังตกลงมา นี่คือฤดูกาลที่ดีที่สุดสำหรับการเปิดชอร์ท

- ฤดูหนาว – ตัวบ่งชี้ตกลงมาต่ำกว่าเส้นกลางของมัน ใช้ความอ่อนแอแบบนี้เพื่อทำกำไรจากสถานะชอร์ท

- ฤดูใบไม้ผลิ – ตัวบ่งชี้เริ่มกลับตัวขึ้นมาจากบริเวณที่ต่ำกว่าเส้นกลางของมัน นี่คือเวลาที่ดีที่สุดในการเปิดลอง

- ฤดูร้อน – ตัวบ่งชี้วิ่งขึ้นไปเหนือกว่าเส้นกลางของมัน เมื่ออากาศร้อนขึ้น ให้ใช้ความแข็งแกร่งเพื่อทำกำไรจากสถานะลอง

- MACD- Histogram ในตัวอย่างนี้ดูมีความชัดเจนมาก แต่เตรียมตัวให้พร้อมที่จะเจอกับความผันผวนในระยะสั้นทั้งในด้านที่เหนือกว่าหรือต่ำกว่าเส้นกลางเอาไว้ด้วยฤดูใบไม้ผลิอาจจะถูกขั้นกลางด้วยความหนาวเย็น และมันอาจจะมีช่วงเวลาที่อบอุ่นในระหว่างฤดูหนาวได้

ผลคูณของเลขห้า (The Factor of Five)

- ในการดูกราฟ 3 กราฟ ให้ใช้สูตรการคูณของเลขห้าเป็นตัวกำหนด เช่น เปิด 3 กราฟ ใช้ 1 นาที 5 นาที และ 25 นาที (30 นาที) หรือเช่น 1 ชั่วโมง, 1 วัน (4.5 ชั่วโมงเทรด) และ 1 สัปดาห์ (1 สัปดาห์มี 5 วัน)

- กรอบเวลาของการเทรด (Trading Timeframes)

- 1. การเทรดระยะยาวหรือการลงทุน ระยะเวลาที่คาดการณ์สำหรับสถานะหนึ่งๆ นั้นจะวัดกันเป็นเดือนหรือบางครั้งก็เป็นปี

- ข้อดี : ต้องการความเอาใจใส่แบบวันต่อวันน้อยกว่าและอาจจะนำไปสู่กำไรจำนวนมากอย่างน่าอัศจรรย์ได้

- ข้อเสีย : การลดลงของเงินทุนอาจจะรุนแรงมากอย่างที่ไม่สามารถจะทนได้

- 2. Swing Trading ระยะเวลาที่คาดการณ์สำหรับการเทรดจะวัดกันเป็นวันหรือบางครั้งก็เป็นสัปดาห์

- ข้อดี : มีโอกาสสำหรับการเทรดอยู่เป็นจำนวนมาก มีการควบคุมความเสี่ยงได้อย่างค่อนข้างรัดกุม

- ข้อเสีย : จะพลาดแนวโน้มครั้งใหญ่ไป

- 3. Day Trading ระยะเวลาที่คาดการณ์สำหรับการเทรดจะวัดกันเป็นนาที หรือบางครั้งเป็นชั่วโมง

- ข้อดี : มีโอกาสมากมายสำหรับการเทรด ไม่มีความเสี่ยงจากการถือสถานะไว้ข้ามคืน

- ข้อเสีย : ต้องใช้การตอบสนองแบบในทันที ค่าธรรมเนียมต่างๆ จะเข้ามาเป็นปัจจัยในการเทรดด้วย

สั่งซื้อ หนังสือ “เทรดเพื่อชีวิต The new trading for a living” ได้ที่นี่ : คลิ๊ก

ตัวบ่งชี้ของตลาดโดยรวม (General Market Indicators)

- ดัชนีจุดสูงสุดใหม่ – จุดต่ำสุดใหม่

- NH-NL คือตัวบ่งชี้นำ (Leading Indicator) ที่ดีที่สุดของตลาดหุ้น

NH-NL = จำนวนหุ้นที่ทำจุดสูงสุดใหม่ – จำนวนของหุ้นที่ทำจุดต่ำสุดใหม่

- เทรดเดอร์จำเป็นจะต้องให้ความสนใจในแง่มุมสามอย่างของ NH-NL คือ ระดับของ NH-NL ที่อยู่เหนือกว่าหรือต่ำกว่าเส้นกลางของมัน แนวใน้มของ NH-NL และ Divergence ระหว่างรูปแบบของ NH-NL และราคา

- ชาร์ทนี้ทำการติดตาม NH-NL รายวันในระหว่างปีที่ตลาดหุ้นส่วนใหญ่เป็นภาวะกระทิง แต่ถึงอย่างนั้น แนวโน้มของภาวะกระทิงทุกครั้งก็จะต้องถูกคั่นด้วยการย่อตัวของราคา รูปแบบภาวะหมีของ NH-NL ในตำแหน่งลูกศรสีแดงในแนวเฉียงจะเตือนคุณถึงการตกของตลาดที่กำลังจะเกิดขึ้น สัญญาณเหล่านี้เกิดขึ้นเพราะนายทหารเริ่มเคลื่อนตัวไปทางด้านหลังก่อนที่ทหารจะล่าถอย

- การตกสิ้นสุดลงและการวิ่งขึ้นเริ่มต้นขึ้นเมื่อ NH-NL วิ่งจากบริเวณที่เป็นลบขึ้นไปยังบริเวณที่เป็นบวกในตำแหน่งของวงกลมสีม่วงในชาร์ สัญญาณแบบนี้จะทำงานได้ดีเป็นพิเศษเมื่อ S&P อยู่ในภาวะ Oversold หรือในบริเวณที่ใกล้กับเส้นช่องราคาด้านล่างของมัน และเหมือนเช่นเคย สัญญาณในการเทรดจะชัดเจนเป็นพิเศษเมื่อสัญญาณที่เป็นอิสระจากกันมีการยืนยันซึ่งกันและกัน

- เมื่อ NH-NL รายสัปดาห์ตกลงมาต่ำกว่า 4,000 แล้วจากนั้นก็วิ่งขึ้นไปอยู่เหนือกว่าระดับนี้ได้ มันจะบอกถึงจุดต่ำสุดสำคัญซึ่งในชาร์ทนี้คือตำแหน่งลูกศรสีเขียวในแนวตั้ง ชาร์ทนี้ครอบคลุมเวลา 11 ปี สัญญาณนี้ใช้ได้ผลทั้งในตลาดกระทิงและตลาดหมีมันมีข้อยกเว้นอยู่เพียงครั้งเดียวคือในเดือนตุลาคมและพฤศจิกายนปี 2008 ในระหว่างช่วงของตลาดหมีที่เลวร้ายที่สุดในศตวรรษ (ตำแหน่งวงกลมสีม่วง) ขอให้นี่เป็นเครื่องเตือนใจว่าไม่มีสัญญาณในการเทรดใดที่จะใช้ได้ผล 100% ในทุกครั้ง ซึ่งทำให้การบริหารจัดการความเสี่ยงเป็นสิ่งที่สำคัญอย่างมากสำหรับการอยู่รอดและการประสบความสำเร็จ

- ลูกศรสีแดงในแนวเฉียงบอกถึง Bearish Divergence ครั้งสำคัญ NH-NL รายสัปดาห์ไปแตะระดับ +2,500 ซึ่งเป็นการยืนยันตลาดกระทิงและพยากรณ์ถึงราคาที่จะสูงขึ้นไปอีก ถึงแม้ว่าจะถูกขั้นด้วยการปรับฐานก็ตาม

- จำนวนหุ้นที่อยู่เหนือว่าค่าเฉลี่ยเคลื่อนที่ 50 วัน

- เมื่อตัวบ่งชี้ “หุ้นที่อยู่สูงกว่า MA 50 วัน” ไปถึงบริเวณที่สูงหรือต่ำอย่างมากคือสูงกว่า 75% หรือต่ำกว่า 25% แล้วจากนั้นก็วิ่งกลับมาจากระดับนั้น มันแสดงว่าแนวโน้มในระยะกลางน่าจะมาถึงจุดกลับตัวแล้ว การกลับตัวของตัวบ่งชี้นี้จะส่งสัญญาณสำหรับตลาดทั้งตลาด: ซื้อเมื่อมันกลับตัวขึ้นและขายเมื่อมันกลับตัวลง ในครึ่งหลังของปี 2013 เมื่อตลาดเริ่มวิ่งขึ้นโดยแทบจะไม่มีการพักฐานเลยนั้น สัญญาณซื้อจากการกลับตัวขึ้นปรากฎขึ้นครั้งแรกในระดับที่สูงกว่า 25% สัญญาณนี้ไม่สามารถบอกการกลับตัวได้ในทุกๆ ครั้ง ไม่มีตัวบ่งซี้ตัวใดที่จะทำแบบนั้นได้ แต่เมื่อมันส่งสัญญาณของมันออกมา เราก็ควรที่จะให้ความใส่ใจกับมัน

- ตัวบ่งชี้ของตลาดหุ้นตัวอื่นๆ

หุ้นที่ขึ้น/หุ้นที่ลง

Advance-Decline Line สร้างมุมมองในการวิเคราะห์ตลาด

- เส้นของหุ้นที่ขึ้น/หุ้นที่ลง (Advance/Decline line หรือเส้น A/D)

- การกลับตัวของตัวบ่งชี้นี้มักจะเกิดขึ้นพร้อมกับการกลับตัวของราคา แต่ในบางครั้งก็อาจจะเกิดขึ้นก่อนได้ ความสามารถในการให้คำเตือนล่วงหน้าแบบนี้ทำให้เส้น A/D มีความคุ้มค่ที่จะติดตามมัน ในบริเวณ A ราคาวิ่งอยู่ในบริเวณต่ำสุดและสร้างจุดต่ำสุดใหม่ขึ้นมาในขณะที่แนวโน้มขาขึ้นของเส้น A/D พยากรณ์ถึงการวิ่งขึ้นของราคา ในบริเวณ B สิ่งที่เกิดขึ้นเป็นเรื่องในแบบตรงกันข้าม ราคาวิ่งขึ้นไปสูงขึ้นในขณะที่แนวโน้มขาลงของเส้น A/D พยากรณ์ถึงการตกลงมาของราคา ในบริเวณ C ราคายังคงตกลงไปต่อในขณะที่เส้น A/D กลับตัวขึ้นและพยากรณ์ถึงการวิ่งขึ้น คำเตือนแบบนี้ไม่ได้เกิดขึ้นที่ ทุกจุดกลับตัวของตลาด

- ตัวบ่งชี้จากความเห็นสรุปร่วมกัน (Consensus) และการซื้อขายของเทรดเดอร์

- Sentimentrader.com

- รายงาน CFTC

- จำนวนของการชอร์ท (Short Interest)

ระบบการเทรด (Trading Systems)

- ระบบคือชุดของกฎในการค้นหา การเข้า และออกจากการเทรด

- เทรดเดอร์ระบบกลไก (Mechanical Trader)

- เทรดเดอร์ที่ตัดสินใจด้วยตัวเอง (Discretionary Trader)

- เทรดเดอร์ระบบกลไกมีแนวโน้มที่จะมีผลลัพท์ที่สม่ำเสมอกว่า แต่เทรดเดอร์ที่ประสบความสำเร็จมากที่สุดจะใช้วิธีการแบบตัดสินใจด้วยตัวเอง

- การทดสอบระบบ การเทรดในกระดาษ และสามสิ่งที่จำเป็นสำหรับการเทรดทุกครั้ง

- A. การเตรียมการเทรด ให้จดตัวเลขสำคัญสามตัวสำหรับทุกๆ การเทรดลงไปคือ จุดเข้าเทรด ราคาเป้าหมาย และจุดตัดขาดทุนของคุณ ก่อนที่จะเข้าไปในตลาดคุณจำเป็นจะต้องตัดสินใจว่าคุณจะยอมจ่ายที่ราคาเท่าไร ปริมาณความเสี่ยงที่คุณจะยอมรับได้คือเท่าไร และคุณคาดว่าจะได้กำไรเท่าไร โดยทั่วไปอัตราส่วนระหว่างศักยภาพของผลตอบแทนกับความเสี่ยงควรจะดีกว่าสองต่อหนึ่ง เวลาเดียวที่จะเบียงเบนออกไปจากกฎข้อนี้ได้ก็คือเมื่อสัญญาณทางเทคนิคมีความชัดเจนมากเป็นพิเศษเท่านั้น แน่นอนว่าคุณจะต้องไม่ปรับเป้าหมายกำไรของคุณเพื่อที่จะทำให้การเทรดที่ดูก้ำกึ่งกลายมาเป็นการเทรดที่สามารถยอมรับได้ เป้าหมายกำไรของคุณจำเป็นจะต้องเป็นไปได้จริง

- B. การบริหารจัดการความเสี่ยง ให้ตัดสินใจไว้ก่อนล่วงหน้าว่าคุณเตรียมที่จะนำเงินเข้าไปเสี่ยงเป็นจำนวนเท่าใดในการเทรดนี้ นำจำนวนนั้นมาหารด้วยความเสี่ยงต่อหุ้นของคุณซึ่งก็คือระยะห่างจากจุดเข้าเทรดของคุณไปยังจุดตัดขาดทุนของคุณ นี่จะทำให้คุณได้จำนวนของหุ้นที่คุณจะเทรดูออกมา

- C. อย่างสุดท้ายแต่มีความสำคัญพอๆ กันก็คือ การเทรดทุกๆ ครั้งจะต้องยืดพื้นฐานจากระบบหรือกลยุทธ์การเทรดที่เฉพาะเจาะจง คำว่า “มันดูดีสำหรับผม” นั้นไม่ใช่ระบบ มันเป็นเรื่องง่ายที่จะรู้สึกตื่นเต้นหลังจากที่ได้ยินข่าวลือเกี่ยวกับหุ้นหรือได้เห็นแนวโน้มที่กำลังวิ่งไปอย่างรวดเร็ว แต่ช่วงเวลาของการไล่ซื้อหุ้นเหมือนที่ลูกสุนัขวิ่งไล่ตามรถนั้นได้หมดลงไปแล้ว ถ้าหากคุณต้องการที่จะเทรดเพื่อหาเลี้ยงชีพ คุณจำเป็นจะต้องกำหนดแผนการในการเทรด กลยุทธ์หรือระบบของคุณ คุณจะเรียกมันว่าอะไรก็ได้ตามที่คูณต้องการ และเข้าไปในการเทรดเฉพาะที่เข้าได้กับข้อบ่งชี้ของพวกมันเท่านั้น

- ระบบการเทรดแบบ Triple Screen

- Triple Screen จะประยุกต์ใช้การทดสอบหรือหน้าจอสามอันกับการเทรดทุกครั้ง

- ระบบ Impulse

- EMA วิ่งขึ้น & MACD-Histogram วิ่งขึ้น (โดยเฉพาะอย่างยิ่งจากบริเวณที่ต่ำกว่าศูนย์) = Impulse เป็นสีเขียว, ภาวะกระทิง การชอร์ทจะถูกห้ามทำ, อนุญาตให้ซื้อหรืออยู่เฉยๆ ได้

- EMA ตกลง & MACD-Histogram ตกลง (โดยเฉพาะอย่างยิ่งจากบริเวณที่เหนือกว่าศูนย์) = Impulse เป็นสีแดง, ภาวะหมี การซื้อจะถูกห้ามทำ, อนุญาตให้ซอร์ทหรืออยู่เฉยๆ ได้

- EMA วิ่งขึ้น & MACD-Histogram ตกลง = Impulse เป็นสีน้ำเงิน, เป็นกลาง ไม่มีอะไร ถูกห้ามทำ

- EMA ตกลง & MACD -Histogram วิ่งขึ้น = Impulse เป็นสีน้ำเงิน, เป็นกลาง ไม่มีอะไรถูกห้ามทำ

- ระบบ Impuse สามารถที่จะปรับปรุงวิธีในการค้นหาการเทรดทุกวิธีให้ดีขึ้นได้ ไม่ว่าจะเป็นวิธีทางเทคนิคหรือทางปัจจัยพื้นฐาน ลองมาดูตัวอย่างนี้กัน ด้วยการใช้หุ้นของ Stratasys, Inc. (SSYS ซึ่งเป็นหนึ่งในสองหุ้นผู้นำตลาดในอุตสาหกรรมกระบวนการผลิตต้นแบบในปี 2012 ผมได้ตีพิมพ์ e-book เล่มแรกของโลกเกี่ยวกับกระบวนการผลิตต้นแบบซึ่งผมได้พยากรณ์ถึงความเฟื่องฟูของหุ้นในกลุ่มนี้เอาไว้

- ลูกศรสีเขียวในแนวตั้งระบุแท่งราคาสี่เขียวที่เกิดขึ้นตามหลังในทันทีที่แท่งราคาสีแดงหายไป สีแดงจะห้ามคุณไม่ให้ซื้อ เวลาที่ดีที่สุดที่จะซื้อก็คือในทันทีที่สีแดงหายไปคุณสามารถเห็นได้ว่าลูกศรสีเขียวเหล่านี้สามารถระบุจุดต่ำสุดในระยะกลางได้มาโดยตลอดรวมไปถึงสัญญาณซื้อที่ขอบขวาของซาร์ทนี้ด้วย การมีวิธีที่เป็นรูปธรรมจะทำให้คุณมีความมั่นใจที่จะซื้อในทันทีที่การตกลงมาได้หยุดลง

- ระบบ Impulse ยังบอกถึงบริเวณที่ดีในการทำกำไรได้อีกด้วย ลูกศรสีแดงในแนวเฉียงชี้ไปที่แท่งราคาสีน้ำเงินซึ่งเกิดขึ้นหลังจากที่มีแท่งราคาสีเขียวหลายแท่งวิ่งขึ้นมาจนห่างจากมูลคำ พวกมันบ่งชี้ว่ากระทิงกำลังจะหมดแรงแล้วซึ่งเป็นเวลาที่ดีที่จะทำกำไรออก มาก่อนและรอให้เกิดโอกาสในการซื้อครั้งต่อไป

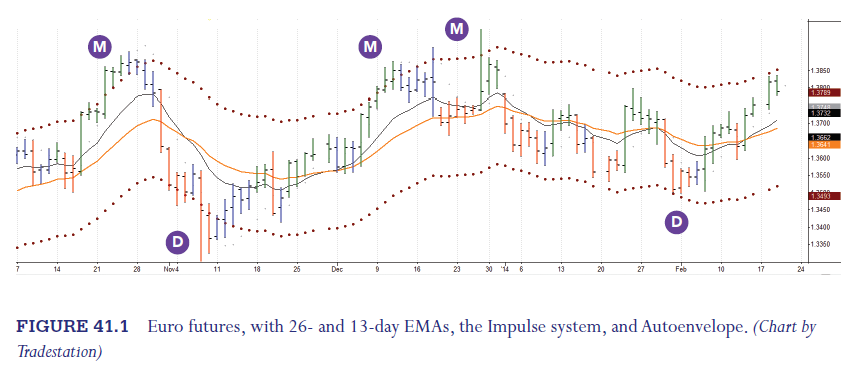

- ระบบการเทรดด้วยช่องแนวโน้ม

เส้นช่องแนวโน้มด้านบน = EMA + ค่าสัมประสิทธิ์ของช่องแนวโน้ม * EMA

เส้นช่องแนวโน้มด้านล่าง = EMA – ค่าสัมประสิทธิ์ของช่องแนวโน้ม * EMA

- ชาร์ทนี้แสดงให้เห็นการเทรดในช่วงหลายเดือนที่ผ่านมาของสัญญาฟิวเจอร์เงินโรของเดือนมีนาคม 2014 (ESH14) ฟิวเจอจะมีความโปร่งใสและตรงกับความเป็นจริงตลาด Forex ซึ่งไม่มีความโปร่งใส เมื่อไรก็ตามที่ผมเทรดอัตราแลกเปลี่ยนผมจะใช้เฉพาะตลาดฟิวเจอร์ของอัตราแลกเปลี่ยนเท่านั้น

- วอร์เรน บัฟเฟตต์ พูดไว้ว่าตลาดหุ้นเป็นเหมือนกับคนที่ตื่นเต้นสลับกับซึมเศร้าและการบรรยายของเขาก็สามารถใช้กับตลาดอื่นที่ไม่ใช่ตลาดหุ้นได้ด้วย ในชาร์ทนี้คุณจะเห็นว่าเงินยูโรมีการแกว่งไปมาสูงกว่าและต่ำกว่ามูลค่า เมื่อมันวิ่งขึ้นไปเหนือกว่าเส้นบนของช่องแนวโน้ม มันแสดงว่าตลาดกำลังอยู่ในภาวะตื่นเต้น (Manic) (บริเวณตัวอักษร M) และเมื่อมันตกลงมาต่ำกว่าเส้นล่างของช่องแนวโน้ม มันก็กำลังอยู่ในภาวะซึมเศร้า (Depressed) (บริเวณตัวอักษร D)

- บัฟเฟตต์สังเกตว่าปัญหาของคนส่วนใหญ่ก็คือพวกเขาจะโดนอารมณ์ของนายตลาดเข้ามาครอบงำ พวกเขาอยากจะซื้อเมื่อพวกเขารู้สึกตื่นเต้นและขายเมื่อพวกเขารู้สึกซึมเศร้า การวาดช่องแนวโน้มจะช่วยให้คุณวินิจฉัยภาวะตื่นเต้นและซึมเศร้าของตลาดและหลีกเลี่ยงการโดนครอบงำทางอารมณ์จากทั้งสองอย่างนี้ได้ หนึ่งในกฎที่เคร่งครัดของผมก็คือผมจะไม่ซื้อในบริเวณที่สูงกว่าเส้นบนของช่องแนวโน้มหรือขายชอร์ทในบริเวณที่ต่ำกว่าเส้นล่างของช่องแนวโน้มโดยเด็ดขาด ผมอาจจะพลาดแนวโน้มที่กำลังวิ่งไปเพราะกฎที่จำกัดแบบนี้ แต่ความปลอดภัยของผมจะเพิ่มสูงขึ้นมาก ที่ชอบขวาของหน้าจอนี้เงินยูโรกำลังวิ่งขึ้นไปใกลักับเส้นบนของช่องแนวโน้มของมัน ดูเหมือนว่าช่วงของกาวะตื่นเต้นกำลังจะเกิดขึ้นแล้ว

ช่องแนวโน้ม ATR แบบหลายระดับ

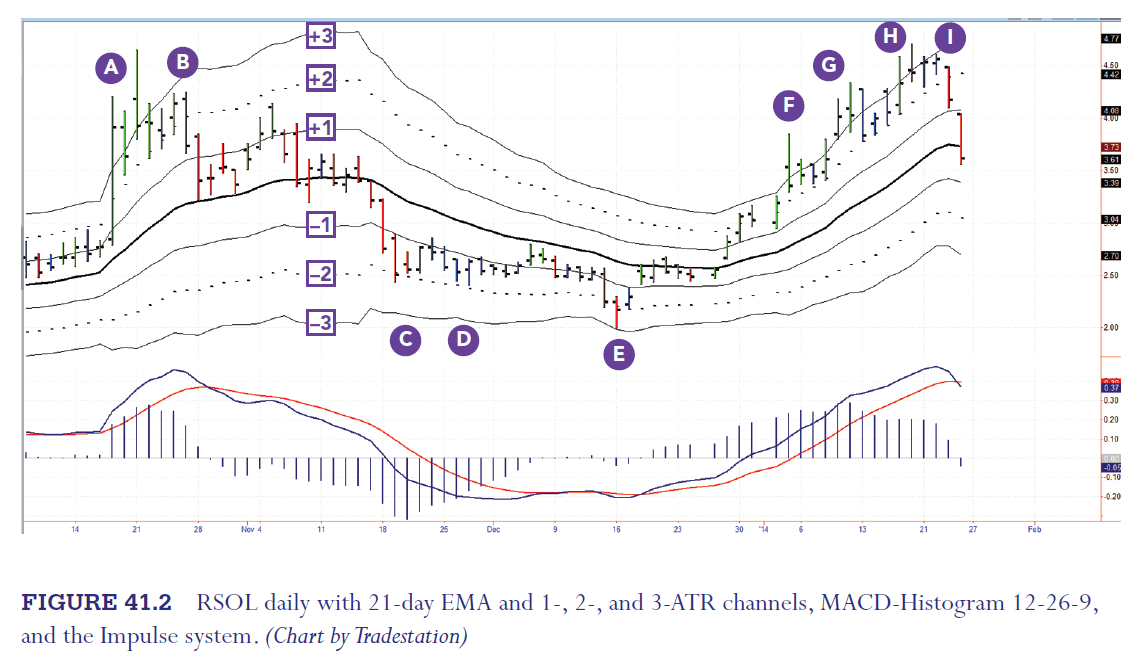

- ชาร์ทของ Real Goods Solar, Inc. (RSOL) สะท้อนให้เห็นถึงพฤติกรรมของมันในระยะเวลาหลายเดือน

- บริเวณ A – สัญญาณเตือน ราคาวิ่งทะลุออกมานอก +3 ATR – แนวโน้มขาขึ้นมาถึงจุดที่รุนแรงมากเกินไปแล้ว

- บริเวณ B – สัญญาณขาย ราคาไม่สามารถทรงตัวอยู่เหนือกว่า +2 ATR ได้ – ทำกำไรออกมาจากสถานะลอง

- บริเวณ C -เตรียมตัว การตกลงมาหยุดที่ -2 AT- – สัญญาณหนึ่งของจุดต่ำสุด

- บริเวณ D – การเตรียมตัวได้รับการยืนยัน ราคายืนอยู่เหนือ -2 ATR ได้ – จุดต่ำสุดกำลังถูกสร้างขึ้นมา

- บริเวณ E – สัญญาณซื้อ การทะลุลงของราคาแบบหลอกลงไปถึง -3 ATR และตลาดปฏิเสธจุดต่ำสุดนั้น

- บริเวณ F – สัญญาณเตือน ราคาทะลุออกมานอก +3 ATR – รอดูว่าราคาจะทรงตัวอยู่เหนือกว่า +2 ATR ได้หรือไม่ทรงตัวอยู่เหนือกว่า +2 ATR ได้หรือไม่

- บริเวณ G – สัญญาณเตือน ราคาทะลุออกมานอก +3 ATR – รอดูว่าราคาจะราคาจะทรงตัวอยู่เหนือกว่า +2 ATR ได้หรือไม่

- บริเวณ H -สัญญาณเตือนอีกครั้งหนึ่ง ราคาทะลุออกมานอก +3 ATR – รอดูว่าราคาจะทรงตัวอยู่เหนือกว่า +2 ATR ได้หรือไม่

- บริเวณ I – สัญญาณขาย ราคาไม่สามารถยืนเหนือ +2 ATR ได้ – ทำกำไรออกมาจากสถานะลอง

กฎในการเทรด

- 1. วาดเส้นค่าเฉลี่ยเคลื่อนที่และสร้างช่องแนวโน้มล้อมรอบมัน เมื่อช่องแนวโน้มค่อนข้างแคบ ที่บริเวณจุดต่ำสุดของช่องแนวโน้ม จะเป็นจังหวะที่ดีสำหรับการซื้อเสมอ และจังหวะการขายที่ดีในตำแหน่งใกล้ๆ กับจุดสูงสุดของช่องแนวโน้ม

- 2. เมื่อแนวโน้มเปลี่ยนเป็นขาขึ้นและช่องแนวโน้มวิ่งสูงขึ้นอย่างรวดเร็วการทะลุขึ้นเหนือเส้นบนของช่องแนวโน้มจะแสดงให้เห็นถึงโมเมนตัมที่แข็งแกร่งอย่างมากของภาวะกระทิง มันบ่งชี้ว่าคุณอาจจะมีโอกาสที่จะขายได้อีกหนึ่งครั้งในบริเวณที่กำลังสร้างเป็นจุดสูงสุดอยู่มันเป็นเรื่องปกติที่ตลาดจะตกกลับลงมาสู่ค่าเฉลี่ยเคลื่อนที่ของมันหลังจากที่มีการทะลุขึ้นไปด้านบนซึ่งจะเป็นโอกาสในการซื้อที่ยอดเยี่ยมให้กับคุณ ขายสถานะลองของคุณเมื่อตลาดวิ่งกลับขึ้นไปที่จุดสูงสุดของช่องแนวโน้มอีกครั้ง

วิธีผสมผสานช่องแนวโน้มและ Divergence

- 1. สัญญาณขายจะเกิดขึ้นเมื่อราคาวิ่งไปถึงเส้นบนของช่องแนวโน้ม ในขณะที่ตัวบ่งซื้อย่างเช่น MACD-Histogram สร้างเป็น Bearish Divergence มันแสดงให้เห็นว่ากระทิงกำลังเริ่มอ่อนแอลงเมื่อราคาวิ่งขึ้นไปสูงเกินไป

- 2. สัญญาณซื้อจะเกิดขึ้นเมื่อราคาตกลงมาถึงเส้นล่างของช่องแนวโน้มในขณะที่ตัวบ่งชี้สร้างเป็น Bllsh Divergence มันแสดงให้เห็นว่าหมีกำลังอ่อนแอลงเมื่อราคาอยู่ในจุดที่ต่ำมากแล้วมองหาโอกาสในการชอร์ทในซาร์ทรายวันเมื่อราคากำลังตกลงไปในชาร์ทรายสัปดาห์

- 3. เปิดลองใกล้ๆ กับค่าเฉลี่ยเคลื่อนที่เมื่อช่องแนวโน้มกำลังสูงขึ้น และทำกำไรที่เส้นบนของช่องแนวโน้ม เปิดซอร์ทใกล้ๆ กับ MA เมื่อช่องราคากำลังตกลงไปและทำกำไรที่เส้นล่างของช่องแนวโน้ม

การรวมช่องแนวโน้มเข้ากับสัญญาณจาก MACD

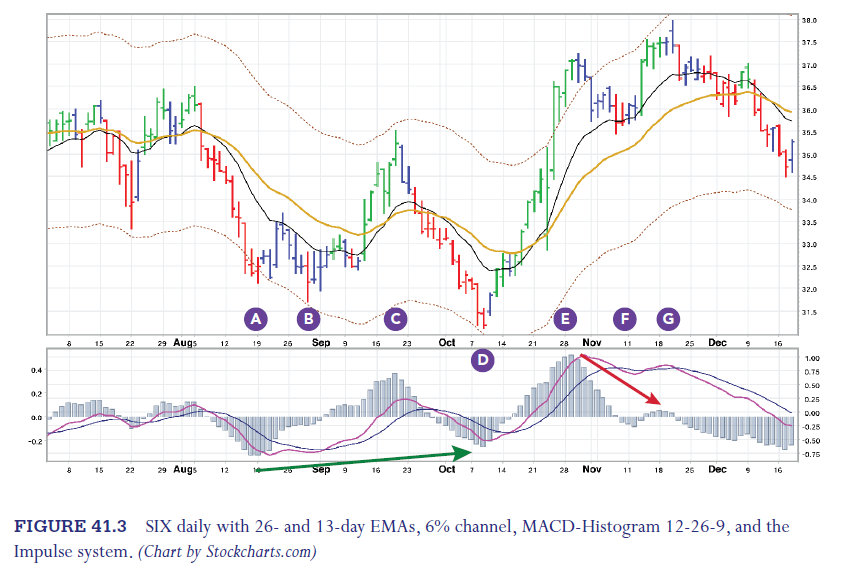

- ชาร์ทนี้สะท้อนให้เห็นถึงพฤติกรรมในระยะเวลาหลายเดือนของ Six Flags Entertainment Corporation (SIX)

- บริเวณ A – ในขณะที่ราคาวิ่งไปถึงเส้นล่างของช่องแนวโน้ม จุดต่ำสุดใหม่ของ MACD-Histogram บ่งชี้ว่จุดต่ำสุดของราคานี้จะถูกทดสอบอีกครั้งหรืออาจจะตกลงไปต่ำกว่าเดิมได้

- บริเวณ B – ช่องแนวโน้มถูกปฏิเสธ มีโอกาสที่จะเกิดการวิ่งขึ้นตามมา

- บริเวณ C – ราคาวิ่งไปถึงเส้นบนของช่องแนวโน้มของมันและเด้งกลับลงมา – มีโอกาสที่จะเกิดการกลับทิศของราคา

- บริเวณ D -ซื้อ ราคาลงไปถึงเส้นล่างของช่องแนวโน้มในขณะที่ MACD-Histogram สร้างรูปแบบ Bullsh Divergence ระหว่างจุดต่ำสุด A และ D โดยมีจุด C มาคั่นกลาง

- บริเวณ E – ในขณะที่ราคาขึ้นไปถึงเส้นบนของช่องแนวโน้มของมัน จุดสูงสุดใหม่ของ MACD-Histogram บ่งชี้ว่าจุดสูงสุดของราคานี้จะถูกทดสอบอีกครั้งหรืออาจจะวิ่งขึ้นไปสูงกว่านั้นได้

- บริเวณ F – เมื่อการดึงกลับของราคามาที่มูลค่าจบลง MACD-Histogram ทะลุลงไปต่ำกว่าศูนย์สร้างเป็นรูปแบบที่มีโอกาสจะเป็น Bearish Divergence ยังอาจจะซื้อเพื่อจับการวิ่งของราคาไปที่จุดสูงสุดเดิมได้อยู่

- บริเวณ G – ขายและขายชอร์ท ราคาวิ่งไปถึงเส้นบนของช่องแนวโน้มในขณะที่ MACD-Histogram สร้างรูปแบบของ Bearish Divergence ระหว่างจุดสูงสุด E และ G โดยมีจุด F มาคั่นกลาง

สั่งซื้อ หนังสือ “เทรดเพื่อชีวิต The new trading for a living” ได้ที่นี่ : คลิ๊ก

ผลิตภัณฑ์การเทรด (Trading Vehicles)

- หุ้น

- ในการที่จะเป็นเทรดเดอร์ที่ประสบความสำเร็จ คุณจะต้องแยกตัวออกมาจากฝูงชน คุณจำเป็นจะต้องระบุกฎเกณฑ์ที่จะช่วยคุณในการตัดสินใจว่าราคาสูงเท่าไรถึงจะเป็นราคาที่สูงเกินไปและราคาต่ำเท่าไรที่เป็นราคาต่ำเกินไป

- ETFs

- ออปชั่น

- CFDs

- ฟิวเจอร์

- Forex

การบริหารจัดการความเสี่ยง (Risk Management)

- อารมณ์และความน่าจะเป็น

- การเทรดอย่างประสบความสำเร็จนั้นควรจะเป็นเรื่องที่น่าเบื่อเล็กน้อย

- เทรดเดอร์มืออาชีพจะไม่นับเงินในการเทรดที่ยังเปิดอยู่ พวกเขาจะทำมันเมื่อถึงจุดสิ้นสุดช่วงเวลาของการทำบัญชีอย่างเช่นทุกๆ หนึ่งเดือน

- มุ่งเน้นความสนใจไปที่การบริหารการเทรดของคุณ และเงินก็จะไหลเข้ามาตามความคิดของคุณเอง

- ระบบการเทรดที่ดีที่สุดจะเรียบง่ายและตรงไปตรงมา มันจะมีองค์ประกอบไม่มาก ยิ่งระบบมีความซับซ้อนมากเท่าไร มันก็มีความเสี่ยงมากขึ้นเท่านั้นที่สว่นประกอบของมันจะพังลงมา

- กฎหลักๆ สองข้อสำหรับการควบคุมความเสี่ยง

- แม้แต่การเทรดที่วางแผนมาอย่างดีที่สุดก็อาจจะผิดพลาดได้เพราะความไร้แบบแผนของตลาด

- สิ่งที่คุณสามารถควบคุมได้ก็คือความเสี่ยง คุณทำมันได้ด้วยการบริหารขนาดของการเทรดของคุณและการตั้งจุดตัดขาดทุน

- เสาหลัก 2 ต้นของการบริหารจัดการเงินก็คือ กฎ 2% และ 6%

- มันมีวิธีที่จะทำลายบัญชีลงไปอย่างรวดเร็วอยู่สองวิธี คือการไม่ใช่จุดตัดขาดทุน และ การเข้าไปเปิดการเทรดที่มีขนาดใหญ่เกินไปสำหรับบัญชีนั้นๆ

- กฎสองเปอร์เซ็นต์

- กฎ 2% จะห้ามไม่ให้คุณเสี่ยงมากกว่า 2% ของเงินทุนในบัญชีของคุณในการเทรดครั้งใดก็ตาม

- กฎหกเปอร์เซ็นต์

- กฎ 6% จะห้ามไม่ให้คุณเปิดการเทรดใหม่ในช่วงที่เหลือของเดือนนั้นเมื่อผลรวมการขาดทุนของคุณในเดือนนั้นกับความเสี่ยงที่มีในการเทรดที่ยังเปิดอยู่ขึ้นไปถึง 6% ของเงินทุนในบัญชีของคุณ

- การกลับมาหลังจากการลดลงของเงินทุน

- ระดับของความเสี่ยงที่สูงขึ้นจะทำให้ความสามารถในการทำงานของเราแย่ลง คุณจำเป็นต้องฝึกฝนตัวคุณเองให้ยอมรับความเสี่ยงอย่างช้าๆ และในรูปแบบที่ได้กำหนดไว้เป็นอย่างดี

รายละเอียดในทางปฏิบัติ (Practical Details)

- วิธีในการตั้งเป้าหมายกำไร : “พอเพียง” คือคำที่ทรงพลัง

- เป้าหมายสามแบบที่ได้กล่าวไปคือค่าเฉลี่ยเคลื่อนที่ ช่องแนวโน้มและระดับของแนวรับ/แนวต้านนั้นจะอยู่ในระดับกลางๆ พวกมันไม่ได้ทำให้คุณได้กำไรออกมาสูงที่สุดแต่เป็นเป้าหมายที่ทำได้จริงในทางปฏิบัติ จำเอาไว้ว่า “พอเพียง” นั้นเป็นคำที่ทรงพลังทั้งในชีวิตจริงและในการเทรด มันทำให้คุณควบคุมสิ่งต่างๆ ได้ และด้วยการทำกำไรอย่าง “พอเพียง” จากการเทรดไปทีละครั้ง คุณก็จะได้รับผลลัพธ์ที่ยอดเยี่ยมในระยะยาว

- วิธีในการตั้งจุดตัดขาดทุน : ปฏิเสธความคิดคาดหวัง

- การเทรดโดยที่ไม่มีจุดตัดขาดทุนก็คือการพนัน

- ตั้งจุดตัดขาดทุนไว้นอกโซนของ “คลื่นรบกวนในตลาด” (Market Noise)

- อย่าวางจุดตัดขาดทุนของคุณในระดับที่มองเห็นได้อย่างชัดเจน

- อย่าปล่อยให้การเทรดที่เป็นชัยชนะกลายไปเป็นขาดทุน

- ขยับจุดตัดขาดทุนของคุณไปทิศทางเดียวกันกับการเทรดของคุณเท่านั้น

- นี่เป็นการเทรดเกรด A ใช่หรือไม่

- คุณจำเป็นจะต้องมีไอเดียที่ชัดเจนว่าอะไรที่จะเป็นรูปแบบที่สมบูรณ์แบบหรือ “การเทรดเกรด A” สำหรับคุณ สมบูรณ์แบบไม่ได้หมายความว่าเป็นการรับประกันว่าจะต้องมีกำไร มันไม่มีการรับประกันใดๆ ในตลาด แต่มันหมายถึงรูปแบบที่มีการคาดหวังในด้านบวกที่แข็งแกร่ง มันยังหมายถึงอะไรบางอย่างที่คุณเคยเทรดมาก่อนหน้านี้ซึ่งคุณรู้สึกสบายใจกับมัน เมื่อคุณรู้แล้วว่ามันคืออะไร คุณก็จะสามารถเริ่มมองหาหุ้นที่มีรูปแบบอย่างนั้นได้

- การสแกนหาการเทรดที่มีความเป็นไปได้

- การสแกนหมายถึงการทบทวนผลิตภัณฑ์การเทรดกลุ่มหนึ่งและจับภาพไปที่ตัวเลือกในการเทรด การสแกนของคุณอาจจะทำด้วยการมองหาเองหรือใช้คอมพิวเตอร์ก็ได้

การเก็บบันทึกประวัติที่ดี (Good Record-Keeping)

- การบ้านรายวันของคุณ

- ผมใช้โปรแกรม Spreadsheet สำหรับกิจวัตรประจำวันก่อนเปิดตลาดของผม

- การส้รางและการให้คะแนนแผนในการเทรด

- การเขียนแผนการในการเทรดทำให้มันเป็นเรื่องที่จริงจังขึ้นมา เมื่อคุณเข้าไปในการเทรดและเงินทุนของคุณเริ่มมีความผันผวน คุณก็อาจจะรู้สึกกดดันและลื้มที่จะทำงานบางอย่างไป แผนการที่คุณเขียนไว้ก่อนที่จะเข้าไปในการเทรดจะกลายไปเป็นเกาะแห่งความมีเหตุผลและความมั่นคงท่ามกลางพายุที่โหมกระหน่ำ มันจะช่วยทำให้มั่นใจได้ว่าคุณไม่ได้มองข้ามอะไรบางอย่างที่มีความสำคัญไป

- สมุดบันทึกการเทรด

- การจดบันทึกการเทรดอย่างละเอียดอาจทำให้รู้สึกเป็นภาระ แต่มันคือสิ่งที่เทรดเดอร์ที่จริงจังทำกัน

สั่งซื้อ หนังสือ “เทรดเพื่อชีวิต The new trading for a living” ได้ที่นี่ : คลิ๊ก

![ทฤษฎี Elliott Wave (อีเลียตเวฟ) คืออะไร [แบบละเอียด] ทฤษฎี Elliott Wave](https://www.lucid-trader.com/wp-content/uploads/2020/12/ทฤษฎี-Elliott-Wave-218x150.png)

![ทฤษฎี Wyckoff Logic คืออะไร [แบบละเอียด] Wyckoff Logic](https://www.lucid-trader.com/wp-content/uploads/2020/10/Wyckoff-Logic-218x150.png)