สารบัญ

เมื่อราคาไม่เป็นไปอย่างที่เราคาดการณ์ไว้ในตอนแรก ทำให้เราจำเป็นที่ต้องมีจุด Stop loss เพื่อหยุดการขาดทุนในกรณีเทรดผิดทาง ซึ่งจะคอยควบคุมความเสี่ยงของเรา ไม่ทำให้เราต้องเผชิญการสูญเสียที่รุนแรงได้

ผลการขาดทุน ถือเป็นส่วนหนึ่งของการเทรดอยู่แล้ว ไม่มีกลยุทธ์ไหนที่กำไร 100% ดังนั้นการตัดขาดทุน (Stop loss) เป็นสิ่งจำเป็นต้องมี โดยการเทรดมีถูก มีผิด อยู่เสมอ ขอแค่ภาพรวมเราเทรดแล้วทำกำไรได้ต่อเนื่อง แค่นั้นก็เพียงพอแล้ว

ทุกครั้งก่อนที่เราจะทำการเทรด เราต้องมีแผนการเทรดที่ชัดเจนก่อนหน้า ซึ่งหลักๆ ก็คือ

- จุดเข้า

- จุดออก (จุดทำกำไร และ จุด Stop loss)

โดยในส่วนนี้เราจะมาเน้นถึง “จุด Stop loss”

การตั้ง Stop loss

ในการตั้ง Stop loss จะมีอยู่ 3 รูปแบบ คือ

- Percentage Stop

- Chart Stop

- Time Stop

Percentage Stop

อันนี้เป็นหลักการง่ายๆ ที่เราจะกำหนดว่า ราคาหุ้นลงมากี่เปอร์เซ็นต์ แล้วถึงจะ Stop loss ออกไป เช่น 2%, 5%, 10% หรือ 20% เป็นต้น

สมมุติ ซื้อหุ้นที่ราคา 10 บาท ตั้ง Stop loss ที่ 2% ก็คือที่ 8 บาท ถ้ามันลงมา 8 บาท เราจะตัดขาดทุนที เป็นต้น

Trailing Stop

หรือจะเป็นลักษณะ Trailing Stop ที่ยก Stop loss ขึ้นเรื่อยๆ โดยคำนวณจากราคาสูงสุดที่ราคาหุ้นทำไว้ หลังจากที่เราเข้าซื้อ

เช่น ซื้อหุ้นที่ 100 บาท กำหนด Trailing Stop ไว้ที่ 5% สมมติว่าในช่วงที่เราถือ ราคาหุ้นปรับตัวขึ้นไปสูงสุดที่ 120 บาท ถ้าราคาหุ้นปรับตัวลงมา 114 บาท (5% ของ 120 บาท เท่ากับ 6 บาท)

หลักการใช้ Trailing Stop สามารถนำไปใช้กับ Indicator ได้เช่นเดียวกัน

จากตัวอย่าง เราใช้เส้นค่าเฉลี่ย 20 วัน เป็นตัวกำหนด Trailing Stop โดยจะถือหุ้นไปเรื่อยๆ แล้วรอจนกว่าราคากลับลงมาต่ำกว่าเส้นค่าเฉลี่ย ค่อยเป็นจังหวะในการออก

คิดจากเปอร์เซ็นต์ของพอร์ต

แต่จะมีอีกแนวทางนึงที่เทรดเดอร์มืออาชีพหลายคนใช้กันคือ

“ใช้เปอร์เซ็นต์ของพอร์ตเป็นตัวกำหนดจุด Stop loss”

ส่วนมากเราจะกำหนด Risk อยู่ที่ประมาณ 2-5% ของเงินลงทุนทั้งหมด

เช่น

พอร์ต 1,000,000 บาท กำหนด Risk 2% ดังนั้นมูลค่า Stop loss ก็เท่ากับ 20,000 บาท

จากนั้นค่อยนำ 20,000 บาท ไปเทียบกับจุด Stop loss เพื่อหา Position Size (จำนวนหุ้นที่จะเทรด)

จากตัวอย่าง

เราจะเข้าซื้อ หุ้นจำนวน 5700 หุ้น ที่ราคา 200 บาท

หากผิดทาง เราตั้ง Stop loss ไว้ที่ 196.50 บาท โดยเราจะสูญเสียเงินเท่ากับ 3.50 * 5700 = 19,950 บาท (ประมาณ 20,000 บาท ตาม Risk 2% ที่เรากำหนดไว้)

แต่ …

จะสังเกตได้ว่า Position size = 5,700 บาท

ราคา ADVANC ตอนเข้าที่ 200 บาท

ก็เท่ากับต้องใช้เงิน 5700 * 200 = 1,140,000 บาท

ซึ่งเกินมูลค่าพอร์ตที่เรามีไปอีก

ดังนั้นวิธีนี้ อาจจะเหมาะกับสินค้าที่มี Leverage เช่น TFEX หรือ Forex เป็นต้น

อย่าง ADVANC ก็มีใน Single Stock ถ้าเทรดวิธีนี้ และใช้การคำนวณ Position size ในรูปแบบดังกล่าว จะก็เปิดเพียง 5-6 สัญญา (1,000 หุ้น ต่อ 1 สัญญา)

Chart Stop

เป็นการตั้ง Stop loss ที่ค่อนข้างมีหลักการ คือ จุดไหนที่ทำให้ภาพการคาดการณ์ของเราเปลี่ยนแปลงไป นั่นแหละคือจุดที่ควรตั้ง Stop loss

เช่น

เราเข้าเทรดโดยมองว่าราคาฟอร์มตัวเป็น Invert Head and Shoulder ให้เราตั้ง Stop loss ในบริเวณที่ราคาที่จะทำให้ภาพ Invert Head and Shoulder ถูกลบล้างออกไป

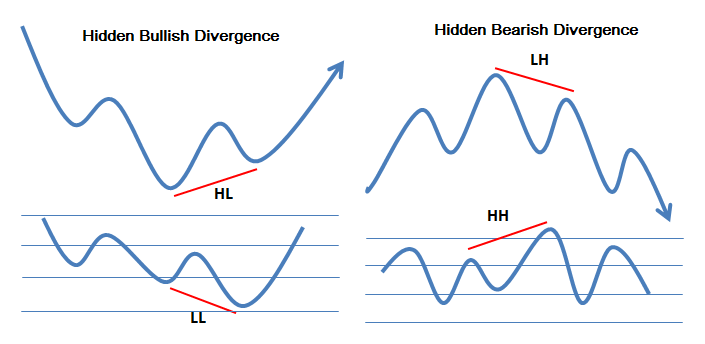

หรืออย่าง ถ้าเทรด Divergence ก็ตั้ง Stop loss ในจุด ที่จะทำให้ Divergence ถูกลบล้างออกไป

เป็นต้น

จากกราฟตัวอย่าง หากเราประเมินกราฟแล้วพบว่าเป็นรูปแบบ Double Bottoms แล้วเข้าเทรด ก็ให้ตั้ง Stop loss ในจุดที่ราคาหลุดบริเวณดังกล่าว แล้วจะไม่ใช่รูปแบบ Double Bottoms

มันแปลว่า รูปแบบดังกล่าว ที่เราคิดไว้ มันผิด ดังนั้นจึงต้อง Stop loss และหยุดการเทรด

Time Stop

เป็นการ Stop loss อีกรูปแบบหนึ่ง

ในกรณีที่เราเข้าเทรด แล้วราคาไม่ไปไหน นิ่งๆ ไม่ถึงเป้าหมาย แต่ก็ไม่หลุด Stop loss สักที … ในกรณีนี้ก็ถือว่าผิดจากที่เราคาดการณ์ สามารถใช้ Time Stop ออกไปได้เช่นเดียวกัน

สรุป

จาก 3 รูปแบบดังกล่าว เป็นแนวทางในการตั้ง Stop loss ให้กับเทรดเดอร์ จะใช้รูปแบบใดก็ได้ ขึ้นอยู่ความถนัดของแต่ละคน แต่ละรูปแบบ มีข้อดี และข้อเสีย ที่แตกต่างกันออกไป โดยรูปแบบทั้งหมดนี้เป็นสิ่งที่เทรดเดอร์มืออาชีพหลายคนใช้เทรดกัน สามารถนำไปประยุกต์ใช้ให้เหมาะกับตัวเองได้เลยนะครับ

เนื้อหาที่เกี่ยวข้อง

- สิ่งเดียวที่อยู่เบื้องหลังการตั้ง Stop loss

- Time stops : อีกหนึ่งรูปแบบของการ Stop loss

- Chandelier Exit : Trailing stop based on ATR

ข้อมูลอ้างอิง

![ทฤษฎี Elliott Wave (อีเลียตเวฟ) คืออะไร [แบบละเอียด] ทฤษฎี Elliott Wave](https://www.lucid-trader.com/wp-content/uploads/2020/12/ทฤษฎี-Elliott-Wave-218x150.png)

![ทฤษฎี Wyckoff Logic คืออะไร [แบบละเอียด] Wyckoff Logic](https://www.lucid-trader.com/wp-content/uploads/2020/10/Wyckoff-Logic-218x150.png)