Daily returns clearly get more volatile at low prices ?

ผมไปเจอบทความหนึ่งได้เขียนเกี่ยวกับความผันผวน แล้วเค้าได้แสดงตัวอย่างนึงให้เห็นว่า “ในช่วงที่ราคาต่ำ ความผันผวนจะมาก“

ซึ่งผมก็เชื่อมาอย่างนี้มาตลอดเช่นเดียวกันว่า พวกหุ้นตัวเล็กๆ มักจะมีความผันผวนสูงกว่า หุ้นตัวใหญ่ๆ (พิจารณาในแง่ของราคาอย่างเดียว)

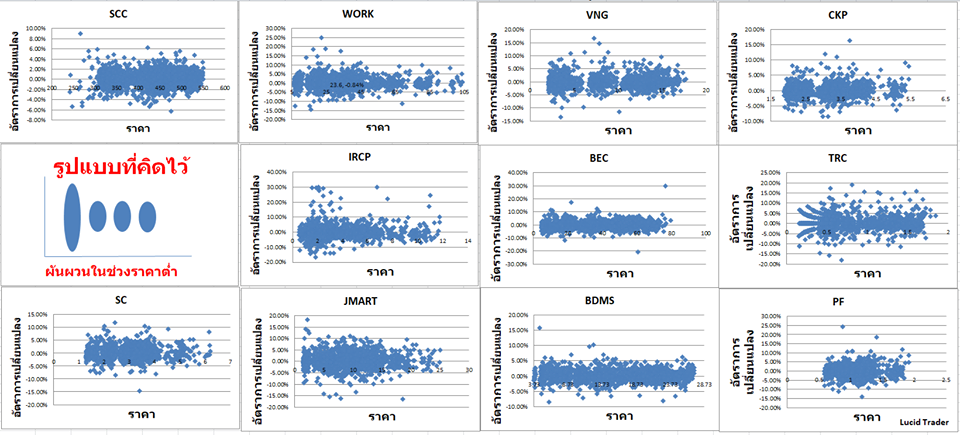

ผมจึงเลยเอาไปสุ่มทดสอบกับหุ้นบ้านเราบ้าง … ดูว่า ในช่วงที่ราคาหุ้นวิ่งแถว ๆ 0-5 บาท จะมีความผันผวนสูงกว่า ช่วงที่ราคาวิ่งเกิน 5 บาท ขึ้นไปหรือเปล่า (คิดไว้ตอนแรก)

โดยวิธีการง่ายๆ คือ

… นำข้อมูล 10 ปีย้อนหลัง (สุ่มเลือกหุ้น) มา Plot ลงเป็นกราฟ

โดยแกนตั้ง ( Y ) = อัตราผลตอบแทนรายวัน (ราคาปิด – ราคาปิดก่อนหน้า 1 วัน)

แกนนอน ( X ) = ช่วงราคา

ผันผวนมาก = ช่วงการเปลี่ยนแปลงของอัตราผลตอบแทน “กว้าง”

รูปแบบที่คิดไว้ คือ การกระจายตัวของข้อมูลในช่วงที่ราคาต่ำๆ จะกว้างกว่าช่วงที่ราคาสูงๆ (ดังรูปช่องกลางซ้าย)

… ปรากฎผลที่ได้ ไม่ได้เป็นไปตามที่คิดไว้ตอนแรก … ช่วงราคาต่ำ ไม่ได้ ผันผวนสูงกว่า ช่วงราคาสูง อย่างมีนัยสำคัญสักเท่าไหร่ จึงบอกได้ไม่เต็มปากว่า หุ้นที่มีราคาต่ำ จะมีความผันผวนกว่าหุ้นที่มีราคาสูง (ในการทดลองนี้)

ดังนั้นประเด็น “ระดับราคา” (โดยทั่วไป) อาจไม่ได้บ่งชี้ถึงความผันผวนมากสักเท่าไหร่ ต้องนำประเด็นอื่นมาทดสอบ เช่น Market cap , Vol หรืออื่นๆ ที่จะสะท้อนถึงความผันผวนได้มากกว่า

หมายเหตุ

– สุ่มมาเพียง 11 ตัวอย่างในตลาดหุ้นไทย

ใครมีไอเดียอื่นๆ นำเสนอแชร์ได้นะครับ

![ทฤษฎี Elliott Wave (อีเลียตเวฟ) คืออะไร [แบบละเอียด] ทฤษฎี Elliott Wave](https://www.lucid-trader.com/wp-content/uploads/2020/12/ทฤษฎี-Elliott-Wave-218x150.png)

![ทฤษฎี Wyckoff Logic คืออะไร [แบบละเอียด] Wyckoff Logic](https://www.lucid-trader.com/wp-content/uploads/2020/10/Wyckoff-Logic-218x150.png)